原油作为“工业血液”、“黑色黄金”,其价格的变化可谓“牵一发而动全身”,往往原油价格的波动会牵动着整个化工产业甚至世界经济跟随起伏。

1859年,美国人美国宾夕法尼亚钻出第一口油井,正式拉开了原油商业化的帷幕,而在这之前,人们对原油的使用仅停留在简单的用作燃料,开发和交易十分有限。正是这一历史性的一刻,将原油带入了历史舞台,与当时正在跃跃欲试的内燃机组成了“黄金搭档”,推动了历史的车轮。

一、研究标的的选择

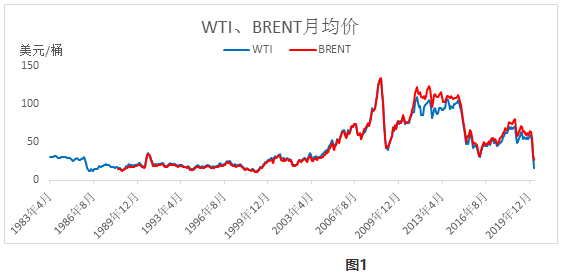

本文将以WTI日度价格为标的,对原油历史价格波动进行分析。选择原因有二:第一,WTI上市较早(WTI于1983年4月上市,BRENT于1988年6月上市),是现有可追溯时间最长的清晰记录的历史价格;第二,通过图一可以看出,WTI 与BRENT的价格走势基本一致,用于研究价格趋势两者作用相同。

注:图1 为月度价格,之所以不用日度价格,是因为两者节假日和休市时间不一致,日度价格不能统一,故变频至月度,后文的分析均已WTI日度价格为标的。

二、石油定价机制的三个阶段

原油进入商品世界后,其价格定制机制发生了多次转变,主要可以分为三个历史阶段。

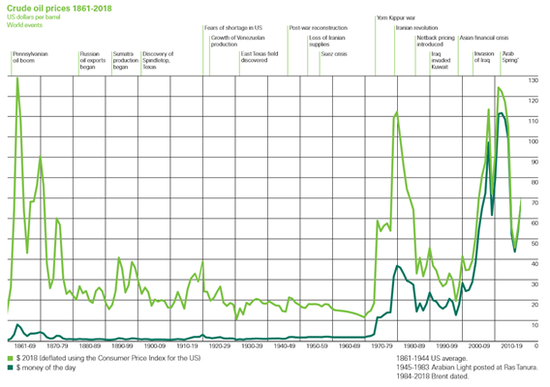

第一阶段,1859年-1960年,寡头垄断定价。这一时期的定价大权被牢牢掌握在大型跨国石油公司手中。细分来看,这一阶段可以分为两个时期:第一时期是洛克菲勒的标准石油公司,该公司仅用了不到30年的时间就垄断了美国90%以上的石油市场,也将定价权牢牢握在手中;第二个时期是在标准石油公司由于违反《谢尔曼反托拉斯法》而被迫解体,石油市场由新泽西标准石油、壳牌、加利福尼亚标准石油、英国波斯标准石油、海湾石油、德士古和纽约标准石油组成的“石油七姐妹”所控制。此阶段油价长期处于2美元/的低价水平。

第二阶段,1960-1985年,OPEC定价阶段。随着石油勘探和开采技术的不断进步,全球范围内不断发现大型油田。但由于市场定价权掌握在石油公司的手中,对于产油国十分不利,于是1960年产油国联合成立了石油输出国组织——OPEC。OPEC成立初期,由于话语权弱,对原油价格的影响较小,直到1973年前,原油价格仍维持在2美元/桶的低价水平。1973年第四次中东战争引发第一次石油危机,1978年伊朗爆发“伊斯兰革 命”,1980年两伊战争爆发引发第二次石油危机,OPEC逐渐掌握了原油的定价权,原油价格也从2美元一度涨到36.8美元。

第三阶段,1985年至今,市场化定价阶段。自1960年OPEC建立,逐渐抢占原油定价权后,西方世界国家开始意识到石油资源的重要性和战略意义,纷纷上市原油期货来削弱OPEC的定价能力。而随着石油勘探和开采技术的不断进步,以及替代能源的发展,OPEC对原油价格的定价话语权被不断削弱,同时,原油期货的不断成熟和普及,使世界原油的定价体系逐渐形成了以OPEC、原油供需和国际原油资本等多方因素共同定价的市场化定价体系。

三、国际市场的三次石油危机

随着石油资源在人类社会中地位的逐渐升高,其价格的变化往往会波及整个市场经济。在历史上共出现了三次因为石油价格变化而导致世界经济受到影响的情况,被称为石油危机。

1973年,第一次石油危机。此次危机源于第四次中东战争的爆发。阿拉伯国家为打击以色列以及以色列的支持国,突然宣布禁止石油运输并减产,收回了石油标价权,并将石油价格从3美元提高到10.6美元。骤然提高三倍多的石油价格使得西方发达国家的经济遭受了严重冲击,据统计,此次持续三年的石油危机使美国工业生产下降14%,日本工业生产下降20%,其他所有工业化国家的经济增长都有所放缓。

1978年,第二次石油危机。此次危机源于当时的第二大产油国——伊朗爆发了“伊斯兰革 命”,国内剧烈动荡的局势导致伊朗宣布全部石油出口暂停,导致石油价格从14美元直升31.6美元。而1980年,两伊战争的爆发,两大石油输出国出口量同时锐减,彻底点燃了第二次石油危机,石油价格更进一步涨至36.8美元。

1990年,第三次石油危机。此次危机源于伊拉克占领科威特,伊拉克遭受了国际经济制裁,使得伊拉克对世界原油供给中断,国际油价从1990年7月的16.5美元一路上涨到10月最高点40.1美元。虽然国际能源机构紧急投放储备石油且沙特等国家加大生产稳定住了市场,但1991年世界GDP的增长率仍跌破2%。

四、WTI上市后的历史涨跌情况分析

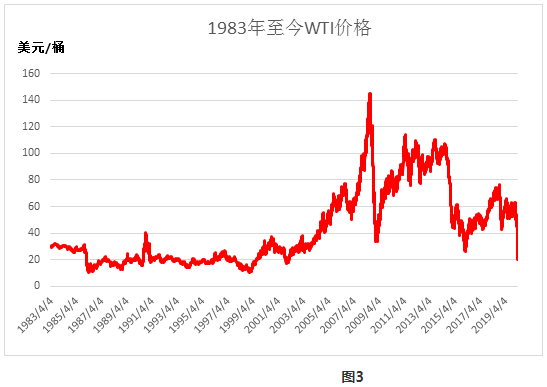

原油期货上市后,市场对原油价格的调节能力得到了显著的提高。图2为自1983年WTI(西德克萨斯轻质原油)期货在纽交所上市后的价格变化。可以看到虽然国际油价受市场调节的格局逐渐形成,但仍出现了几次较大的起伏。

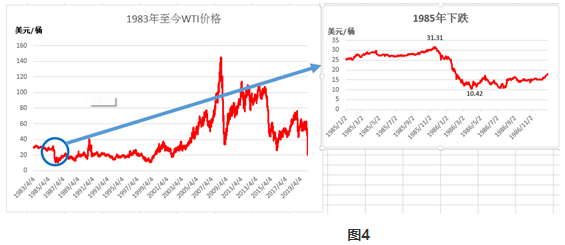

1985年OPEC价格战

图4的下跌发生在1985年12月至1986年3月,究其原因,是因为沙特表示要“夺回市场份额”,OPEC会议也确定了“市场瓜分”的协议,开始大幅度增产,价格战就此打响。据统计,1985年12月-1986年3月,OPEC日产量增加250万桶,而石油价格也从31.3美元/桶跌至谷底的10美元/桶。

此次价格战不但给西方石油公司和非OPEC石油输出国带来了重大损失,也危害到了部分OPEC成员国的利益。最终,在1986年12月的OPEC会议上,决定减产以促进石油价格恢复18美元/桶左右的水平。此后四年间,石油价格在18美元/桶上下波动,一直持续到海湾战争导致的第三次石油危机。

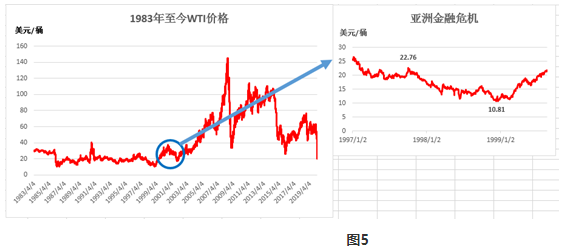

1997年亚洲金融危机 国际油价下跌

第三次石油危机过后,国际油价开始了长达7年的稳定期,期间油价在18-20美元/桶震荡微涨,直到1997年亚洲金融危机的爆发。上世纪90年代,亚洲经济崛起,对石油的需求日益增高,成为了世界石油的主要消费区。1997年,亚洲金融风暴席卷了全球,各国的经济受到不同程度的损伤,对石油的需求也大幅度下降。而此时OPEC错误估计了世界原油的需求,甚至增加了日产量,供大于需的市场行情使石油价格有较大幅度的下跌。自22美元/桶跌至10.8美元/桶,触及20年来价格底部。

经济增长与次贷危机 2000-2009国际油价“过山车”起伏

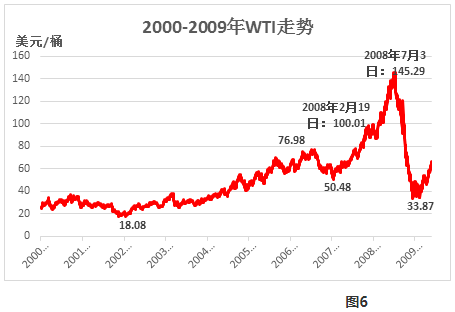

亚洲金融危机过后,世界经济进入了21世纪初高速发展的阶段,据统计,2004年世界经济增长率达5%,各国对原油的需求日益增高,虽然OPEC也制定了一系列产量调整方案,以平衡国际油价,但石油需求量的剧增使得OPEC丧失了调节能力,国际石油进入了供不应求的阶段,而此时美元出现了较为明显的贬值情况,开始了一路上涨。2000-2008年,国际油价进入了“井喷式”的增长期。在这期间,石油价格自2000年的20美元/桶,一路飙升至100美元/桶,甚至在2018年曾短时间内攀升至145美元/桶的顶峰。

如图6所示,国际油价在此期间持续震荡上升。而在此期间的油价波动,受地缘政治因素影响较大。可以看出,在油价整体呈上涨态势中,出现了两次较大幅度的下跌情况,分别出现在2001年下半年以及2006年下半年。前者是因为美国911事件引发市场动荡,市场避险情绪扩散,油价一路跌破20美元/桶至18美元/桶。而此后,地缘政治因素更对原油的影响接连不断的出现:2002年,委内瑞拉国内发生动荡,全国陷入长期罢工状态,油价出现大幅度上涨;2003年美国对伊拉克发动战争,导致伊拉克原油出口基本停滞,油价继续走高;2005年,墨西哥湾遭受“卡特莉娜”和“丽塔”两股飓风侵袭,导致美国原油开采和下游加工的中断,将国际油价持续拉高。但2006年下半年,由于前对石油供给的悲观情绪拉高了油价,而后期美国石油产出的表现并未受到强烈影响,供需的不平衡导致世界原油库存升高,油价应声下跌,半年时间由高点的近77美元/桶跌至50美元/桶附近。

进入2007年,油价止跌回升,并迅速持续拉高。2008年国际油价一度突破100美金/桶,并在7月3日达到历史顶峰145美元/桶。

但所谓盛极必衰,经济的繁荣之下早已埋下了隐患。而这一隐患在2007年8月彻底爆发。随着美国国内越来越多的次级贷款者无力偿还贷款,美国埋藏已久的次贷危机全面爆发,并很快席卷全球,波及了世界各地的金融市场。而反映到原油方面,虽然新兴发展中国家对原油的需求依然强劲,但北美市场对原油的需求量大幅度减少5%,欧洲和日本的需求量也有所降低。需求的急剧降低在2008年8月开始反映到了石油价格上,短短四个月,石油价格从145美元/桶一路跌至34美元/桶左右,跌幅达100美元/桶以上或76.6%。

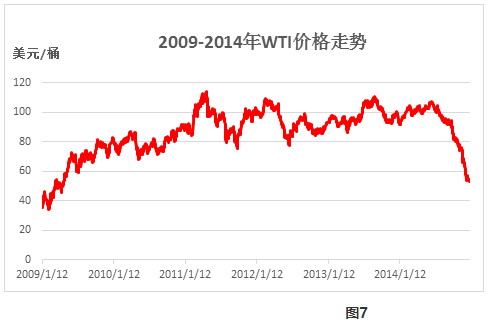

次贷危机后——2009-2014年石油价格止跌回升

次贷危机后,各国政府开始通过一揽子政策,斥巨资帮助银行解困,并采取了不同程度的量化宽松政策和积极地财政政策刺激消费,鼓励生产,以摆脱经济萧条的困境。石油价格在经过次贷危机的暴跌后,又借世界经济复苏的契机开始回升。

由图7可以看出,次贷危机过后石油价格开始了新一轮的攀升。而这一轮上涨的主要还是受供需调节。

供给方面,次贷危机蔓延,石油价格暴跌开始后,OPEC多次召开会议,达成了数次减产协议,累计减产达420万桶/天,以恢复世界石油的供需平衡,阻止石油价格进一步探底。另外,此阶段出现的多起地缘政治事件,也使得市场对原油的供给担忧愈发强烈。2010年,阿拉伯国家爆发了“阿拉伯之春运动”,混乱的局势席卷整个阿拉伯世界,给原油的出口带来极大影响;2011-2013年叙利亚内乱,示威、武力斗争影响产量的同时,叙利亚还遭受了来自美国、欧盟和阿拉伯国家联盟的制裁,其石油出口受到严重限制;2011年,利比亚发生内战,长达八个月的内战给石油的生产造成了巨大的损失;2012-2015年,伊朗由于核协议问题收到了来自美国等国家的经济制裁,石油贸易受限,出口受阻,据统计三年期间伊朗石油产量下降逾15.5%,出口量下降48.5%。欧佩克的减产协议,以及地缘政治的共同影响下,国际石油供给不断紧缩。

而需求方面,在政府的量化宽松和积极财政政策的刺激下,世界经济逐渐摆脱了金融危机的阴影,走向了复苏,对石油的需求的也逐渐提高。值得一提的是,此次危机中, OECD成员国在次贷危机中收到影响较为严重,对石油的需求量大幅度减少,但新兴发展中国家,尤其是中国和印度,率先从次贷危机的阴影中走出来,对石油的需求大幅度增加,非OECD国家对石油的需求一跃超过OECD国家。在此供给紧缩、需求旺盛,地缘政治事件频发的形势下,国际油价震荡走高,直到2014年下半年——页岩油革 命。

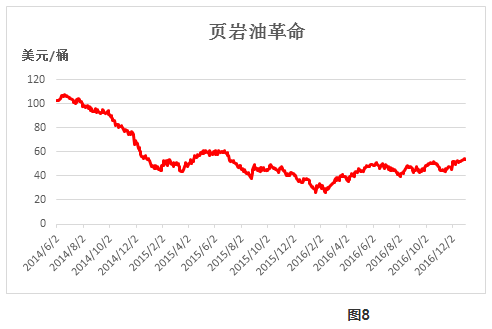

页岩油发展 OPEC再度打响价格战

早在上世纪初,人类就发现了页岩中储存的大量油气资源,但受制于开采技术和开采成本,页岩油气一直没有被人类所利用。而美国自20世纪80年代起,就开始了页岩油气革 命,不断斥巨资发展页岩油气的开采技术。2013年,美国能源署公布了美国的页岩油气储量为782亿桶,居全球第一。而经过三十余年的技术发展,美国页岩油的开采成本已降至新低。

2014年,美国原油产量超过沙特阿拉伯,成为全球第一大原油生产国。而美国快速增长的原油产能,使得美国由原油进口国成为了原油净出口国。与此同时,俄罗斯、加拿大等非OPEC国家的原油产能也稳步提高。而这些现象,都引发了OPEC对市场份额下降的担忧。而同时,由于次贷危机过后石油价格止跌回涨,油价在3年期间均处于100美元/桶的高位,高油价对需求造成了极大程度的损害,世界各国对于能源安全的担忧日益增加,各类替代能源的发展也日益加快。

本着抢占市场份额,巩固自己在世界石油市场的地位,并同时打压甚至摧毁页岩油的想法,OPEC产量在2014年下半年开始逐渐超过配额,全球石油市场进入供过于求格局,OPEC毅然而然打响了石油“价格战”。供过于求的情况加重,国际油价开始了大幅度跳水,仅仅半年,油价自100美元/桶迅速跌落至44美元/桶,跌幅超过50%。而随着伊朗核问题的解决,伊朗原油生产和出口的恢复,世界石油供过于求的局面进一步加剧,国际油价跌上加跌,一度降至30美元以下。

这一低油价行情一直延续到2016年12月,OPEC新的减产协议达成。

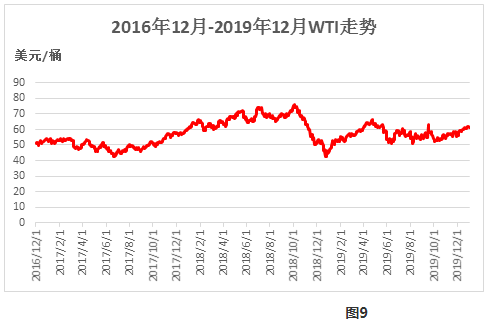

减产协议达成,油价进入调整再平衡时期。

OPEC的“价格战”可谓是:伤敌一千,自损八百。虽然严重打击了美国页岩油的发展,但也同时也给成员国的财政状况带来了诸多损失。尤其是“价格战”后期,美国页岩油生产商采取了资本“抱团取暖”的策略,并且技术进一步成熟,生产成本进一步降低,三大主要产区的活跃钻技术也逐渐开始上涨,页岩油产量也开始回升。OPEC不得不放弃摧毁页岩油的计划,重新达成了新一轮的减产协议,国际油价逐渐进入了供需平衡的时期,油价开始回暖,并进入了较长时期的平稳调整阶段。

由图9可以看出,2016年12月减产协议达成后,进入2017年开始,国际油价开始了稳步的回升。较大程度的跌幅出现在2018年10月,国际油价自高点74美元/桶一路跌至43美元/桶,缩水近一半。究其原因,应是市场对于前期价格过度上涨的冷静处理。2018年5月9日,特朗普宣布退出伊朗核协议,并恢复对伊朗的经济制裁,同时希望各国与其一同对伊朗实施制裁。这一消息流出后,市场联系2012-2015年美国制裁伊朗时,伊朗石油出口量暴跌100万桶/天,供给紧张的担忧引发了油价的上涨,于是出现了2018年10月的价格高点:74美元。

但进入10月后,由于世界经济增速放缓,经济下滑,市场对石油的需求不能达到预期,油价开始下跌。另外,伊朗经济制裁措施生效后,中国、印度等国家获得180天豁免,仍可从伊朗进口原油,供过于求的市场格局进一步加大,国际油价进一步下探至2018年底。

进入2019年,OPEC+进一步深化减产,国际油价止跌回稳并震荡上涨。整个2019年,国际油价在60美元/桶附近震荡但平稳运行。

直到2020到来,国际油价开始了新一轮的跳水。

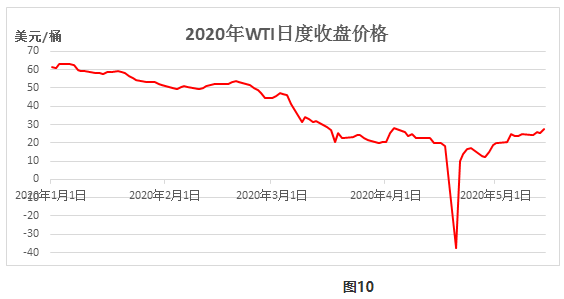

公共卫生事件与减产协议破裂 新一轮价格战打响

进入2020年,突发公共卫生事件为全球市场带来了阴霾。本就处于下行周期的世界经济在卫生事件的阴霾下进一步恶化。

供给方面,3月6日的OPEC+第八次联合会议上,俄罗斯拒绝了OPEC提出的联合每日减产150万桶的提议;而随后的3月9日,沙特下调了4月份向全球供应的原油官方销售价格,并表示将加大产量,将产能释放至1000万桶/天以上。需求极度疲弱与供给增加形成了严重的供过于求的格局,国际油价“跌跌不休”,一再探寻价格底部。

千呼万唤始出来,国际市场在油价的下跌中终于等来了“救命良药”——OPEC+新一轮的减产协议。4月12日,OPEC和非OPEC部长级第10次(特别)会议召开,会议确定了5月份和6月份每日减产970万桶;从2020年7月1日到2020年12月31日的6个月,每日调整产量770万桶;2021年1月1日至2022年4月30日的16个月内每日调整产量580万桶。产量调整基准为2018年10月份石油产量;但是沙特阿拉伯王国和俄罗斯联邦除外,这两国的基线产量水平相同,均为每日1100万桶。该协议的有效期至2022年4月30日。

但受公共卫生事件影响,此次“史诗级”减产协议的达成并未有效的拉动油价回升,在小幅度震荡后,国际油价又开始继续下探。4月20日,由于交割地库存达到顶峰,又临近期货交割日,大量近月合约被卖出,创造了WTI历史上首次负价格。

后续,随着全球公共卫生事件得以控制,各国陆续开始复工复产;另OPEC与非OPEC产油国对减产协议的执行力度符合甚至超出预期,国际油价在震荡中开始逐步回暖。但值得关注的是目前全球的卫生事件形式仍不明朗,国际油价的走势还需要时刻观察供需两端的发展。

海量资讯、精准解读,尽在新浪财经APP

发表评论