8月以美股齐跌超4%结束,令投资者闻风丧胆的9月已然登场,果然,纳指和罗素小盘股在9月首个交易日盘初便跌超2%。还有分析称,鉴于今年迄今一直累跌,美股年内剩下的日子也不好过。

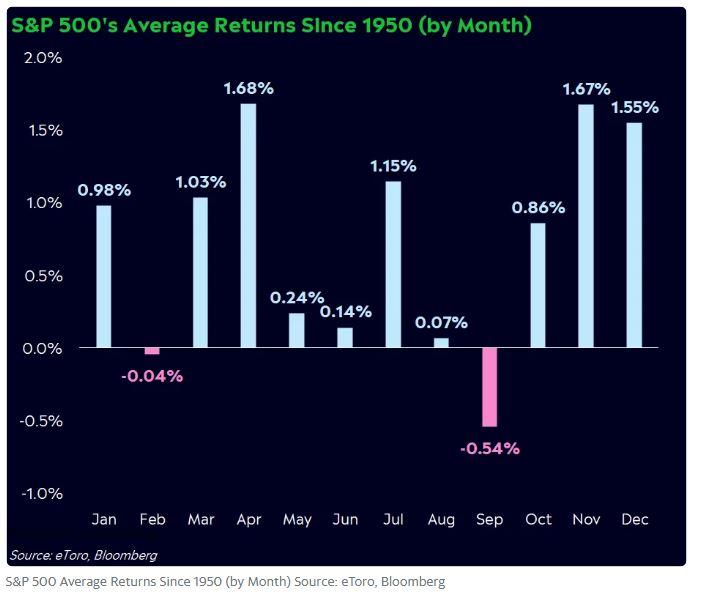

二战以来9月是美股一年中最差表现,标普500指数平均跌0.56%

CFRA 首席投资策略师 Sam Stovall研究“日历效应”后发现,在1945年二战结束以来的77年间,每年的2月和9月是标普500指数唯二平均录得亏损的两个月,9月跌幅尤甚。其中,9月份标普大盘平均下跌0.56%,2月份平均下跌0.19%。

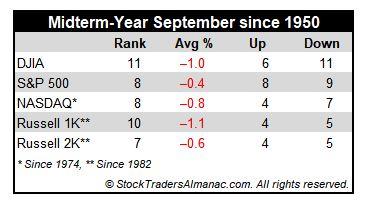

Stock Trader's Almanac的总编Jeff Hirsch上周也称,从1950年开始,9月历来是道指、标普500指数和罗素1000指数一年内表现最差单月,同时也是1971年以来纳指一年最差月份,以及1979年以来罗素2000小盘股指数一年中最差月份。

进入9月时,若美股年内累跌,历史经验称该年剩余时间也不好过

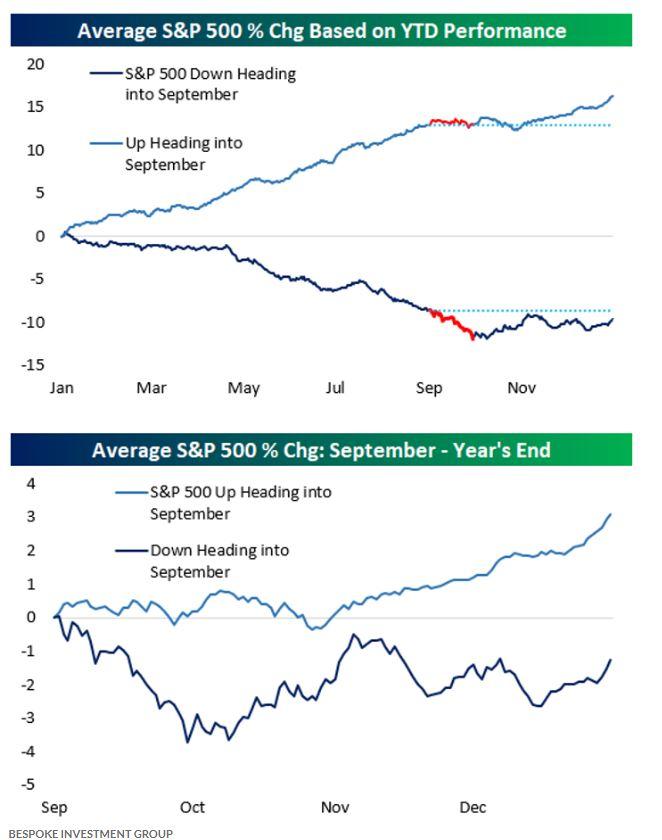

雅虎财经则称,历史经验还显示,如果美股在一年中到8月都呈现累跌态势,往往预示着年底会有更多的疲软和波动。

例如,从1921年到2021年间,道指在进入一年9月时仍年内累跌的案例有36次,期间前8个月的平均回报率为-7.64%,那么年内剩余时间的平均回报率为-1.7%。如果挑出其中年内截至8月末回报率为负8%甚至更低的13年,那么道指在年内剩余最后四个月的回报率为-5.1%。

Bespoke Investment Group昨日的报告也证实这一季节性趋势的存在,即自1928年以来,在1至8月标普500指数累跌的年份中,该年9月往往迎来更多挫折,当月平均跌幅为3.4%,9至12月的平均跌幅为1.2%。如果进入一年9月时股市年内累涨,则该年余下时间会平均上涨3.3%。

今年恰好就是如此“不幸”的一年:截至8月末,道指年内迄今累跌13.3%,标普500指数累跌17%,道指累跌24.5%。更可怕的是,历史上一些蔚为壮观的股市崩盘往往发生在10月,例如1929年的美股大崩盘和1987年的“黑色星期一”。同时,1929年、1987年和2008年的股市崩溃都始于9月,而在10月达到悲剧最高潮,2008年9月雷曼兄弟倒闭引发全球金融危机。

机构投资者正准备迎接“黯淡9月”,今年因美联储暴力加息预期而更加纠结

市场对为何9月历来是一年中最差美股表现的解释不一而足,几个主要的理由是:投资者结束暑假并决定调整持仓以锁定获利或亏损;共同基金的财年依法于10月31日结束,出于税收等原因会在年底前卖出亏损头寸;家庭需要钱缴纳学费或购买秋季学生返校用品;年初卖方分析师往往过于乐观,8月底二季度财报期结束后会下调预测,种种原因都会从9月起加速股市抛售。

目前,华尔街对今年9月市场的共识是:由于预期美联储将利率在更长时间内保持高位,股市会继续下跌,并在美联储9月21日宣布加息决策之前陷入区间波动,其后则可能大幅动荡。

今年美股的处境极为凶险,面临通胀高烧不退、欧美央行誓言鹰派加息、经济失速且充满矛盾信号,以及地缘政治冲突频发,这似乎会加大9月美股在高波动中下行的季节风险。

不少投资者似乎正准备迎接这样的黯淡前景。美国银行称其客户上周连续第二周成为美国股票的净卖家,追踪纳指100的ETF QQQ未平仓看跌期权合约数量在8月19日飙升至2000年代互联网泡沫破灭之后的最高水平,此后也在离这一历史高位不远的地方徘徊。

正如Carson Group Holdings 首席市场策略师Ryan Detrick所言,在美联储、通胀和潜在衰退等复杂信号中,美股进入9月时处于不稳定的状态。鉴于市场在9月表现疲软呈现出“显著的一致性”:

你不想盲目地根据季节性进行投资,但也不应忽略它,9月通常很糟糕,尤其是对科技股。”

今年恰逢美国中期选举年,为预测美股9月走势添加复杂性,但前景看似不妙

不过,今年美股9月及全年余下时间的表现,能否符合颓败的历史规律存在争议。

上文提到的Ryan Detrick称,美国往往在国会中期选举年的秋季横盘整理,并在年底前出现反弹,历史上的中期选举年第四季度股市非常强劲,当前科技股财报总体稳健,可能也有利于“一切尘埃落定之后”迎来不错的“圣诞老人反弹”。

但今年投资者唯一关心的似乎是通胀数据和美联储的加息回应,而非中期选举,这代表9月至年底的走势依旧未知。而且中期选举年的9月表现往往以收跌告终,只是跌幅小幅改善,这说明不论如何,今年9月美股的前景似乎都格外惨淡。

例如,据Stock Trader's Almanac统计,自1950年以来,在17个中期选举年的9月中道指跌了11次。标普500指数在中期选举年的9月平均跌幅从-0.5%小幅收窄至-0.4%,道指、纳指和罗素1000和罗素2000指数的该年9月平均跌幅则分别小幅放大至-1%、-0.8%和-1.1%和-0.6%。

华尔街关注9月发布的8月非农和CPI通胀,不少人寄希望于“圣诞老人反弹”

除了寄希望于年末的“圣诞老人反弹”,Bernstein Private Wealth Management的联席投资策略主管Alex Chaloff,以及Jackson Square Capital的创始人和管理合伙人Andrew Graham都认为,美股可能会在秋季逆势而上,“9月和10月的秋季反弹有许多潜在的催化剂。”

他们的理由是,一方面,投资者去风险化大部分在今年早些时候已经进行完毕;同时,一些年初遭受重创的股票估值重新具有吸引力,不少分析师下调个股业绩预期,均计价完毕了进一步加息的预期,都可能令今年9月的美股整体表现好于往常。

有分析称,美联储将继续加息对“聪明钱”来说已经不是新闻,他们可能更关注终端利率的预期等其他因素,而且普遍预计美联储将在今年12月停止收紧政策。如果是这样,机构投资者将着眼于明年的布局,虽然会推高接下来几个季度的市场波动,但无疑也为反弹打下基础。

毕竟在过去大半个世纪的历史上,美股在每年9月也不是次次都下跌。据CFRA统计,自二战以来,标普500指数在9月下跌的次数为56%,10月则能平均上涨0.9%,11月和12月也很乐观。而在新冠疫情爆发之前三年的9月中,美股大盘每次都上涨了。

接下来的关注点是几份重磅经济数据和期权到期日的技术事件。在美联储9月21日宣布加息决策之前,本周五将发布美国8月非农就业报告,9月13日还将发布8月CPI消费者通胀数据。同时,9月19日周五是美股月度和季度期权到期的“三巫日”,1990年以来当周的美股表现普遍看涨。

发表评论