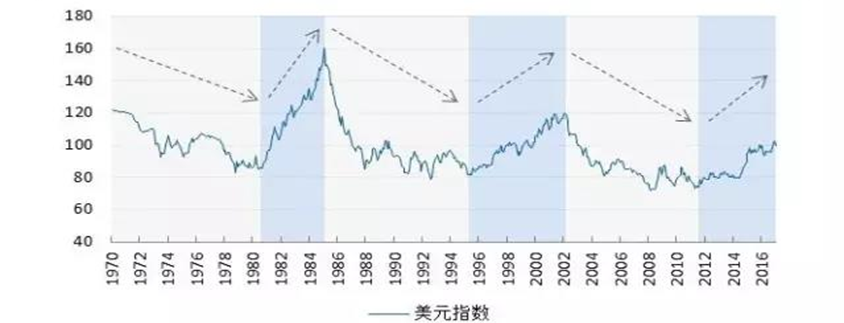

随着1971年布雷顿森林体系瓦解,金本位时代结束,美元逐渐成为全球中心货币,与其他资产和经济指标存在着千丝万缕的联系。美元指数作为反映美元强弱的代表性指标,具有很强的研究价值。历史上,美元指数经历了两轮完整的周期性起伏,目前正处于新一轮强美元周期阶段。本文以史为鉴,分析过去美元走强的推动因素,并探寻当前美元走强的推动因素及其影响。

一、第一次强美元周期

1980年美元迅速走强,并于1985年2月达到历史高点164.72。短短五年间,美元指数涨幅近100%。本轮推动美元短期迅速走强的因素包括两点:美联储紧缩的货币Z策和里根的“新自由主义Z策”。

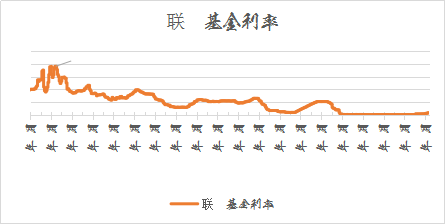

美联储紧缩的货币Z策。70年代石油CRISIS令美深受“滞涨”困扰,为了应对通胀,美联储从79年开始控制货币增量,并大幅提高联邦基金利率,该利率于1981年曾一度接近20%,美联储的大幅加息促使美元迅速升值。尽管美联储在1982年便开始逐步下调利率,但强势美元已经导致大量资本回流美国,这直接诱发拉美国家的债务CRISIS,而拉美CRISIS又反过来促使资金出于避险需求进一步回流美国,美元继续走强。

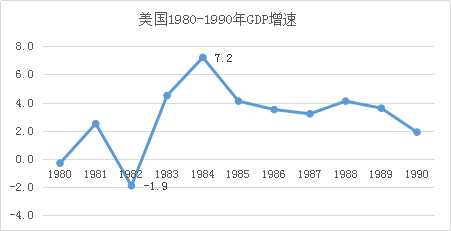

里根的“新自由主义Z策”。面对严重的“滞涨”CRISIS,凯恩斯主义束手无策。面对棘手的经济形势,里根上台后进行了大刀阔斧的改革,主要内容包括减税、降低社会福利、放松对部分行业的管制、推进利率市场化改革等,给美国经济注入了活力。美国经济于1982年探底后强力反弹,GDP增速于1984年创下7.2%的高位,创造出“里根繁荣”,进一步推动美元走强。

1985年2月之后,美元指数急转直下,一路落至1988年的90,落幅近45%。暴落背后最重要的推力是1985年9月“广场协议”的签订。

1985年前的强势美元周期使得美国面临贸易逆差和财Z赤“字”问题,因此美国希望通过美元贬值提高出口竞争力以改善国际收支状况。1985年9月,美、日、法、德、英签署了“广场协议”,意在引导美元兑主要货币的汇率有序贬值。广场协议后,五国开始联合干预外汇市场,在国际外汇市场大量抛售美元,继而形成市场投资者的抛售狂潮,导致美元持续大幅度贬值,美元指数急剧下降。

美元指数的暴落引发资本流出美国。大量资金流入日本并流向金融和房地产领域,日本房地产被迫滋生泡沫,1986年后美国货币Z策逐步收紧,日本1989年被动加息,爆发日本股灾和房地产泡沫CRISIS,日本经济陷入长期衰退。

同时,在这个周期中,强势美元向弱势美元的转换,对美国金融市场也造成了巨大冲击。美股市场在面对着美元利率下调与美元贬值的过程中,所呈现的特征为大量的资本从资本市场外逃,并最终导致了著名的1987年10月19日的股市暴落。

二、第二次强美元周期

1995年美元指数重拾升势,进入第二次强美元周期。美元指数一路上涨至2001年7月的峰值121.01。如我们看到,1995-2002年的美元走强主要是四方面因素推动:

信息技术革命推动带来的“新经济”。信息技术革命推动下,美国劳动生产力大幅提升,经济增长进入繁荣周期,吸引了大量外国直接投资和股市资金流入。这一时期美国消费者支出强劲,储蓄率降至低位,同时通胀仍保持温和,充分证明了基本面的强力支撑。经济的强势是此轮美元指数上升最主要推力。

克林顿ZF的财Z紧缩Z策。与里根时期不同,1992年克林顿上台后采取财Z紧缩Z策,提高税率,削减赤字。到2000年联邦ZF实现结构性盈余,盈余的财Z支撑了美元指数的走强。

海外经济CRISIS下催生的避险情绪。美元升值诱发1997年的亚洲金融CRISIS,受此影响,1998年俄罗斯发生金融CRISIS,随后又爆发了巴西和阿根廷金融CRISIS,一系列金融CRISIS的爆发加剧了资金回流美国,推动美元指数进一步攀升。

美、德、日三国大量资金涌入美国货币市场。面临系列金融CRISIS,美、德、日不得不通过使日元和马克贬值的手段帮助日本和德国走出困境,进而保持国际经济体系稳定。按协定,三国ZF让大量资金涌入美国货币市场购买美国国债,压低美国长期利率,从而维持了货币供应量和美国经济的强势。内外多方因素对美元的强势需求,推升美元在2001年7月创出121.01高点,同时造就了近7年的最长美元升值周期。

但是,2000年互联网经济泡沫破灭对美国经济造成了极大的冲击,次年“9.11”事件的爆发推升避险情绪,美元指数开始出现下落。美联储为避免美国经济陷入持续严重衰退,不断降低基准利率,联邦基金利率从6.5%降到1%。美联储宽松的货币Z策导致资本大量流出,美元指数节节走低。

2004年下半年开始,美国开始进入加息周期,美元指数小有回升。此轮加息直接造成了资产泡沫的破灭,最终引爆次贷CRISIS,美元又一次受挫,一路落至历史最低点70.68。为应对CRISIS,美联储相继推出三轮量化放松Z策,资产负债表迅速攀升,美元指数始终在低位徘徊。

三、总结与分析

综上,第一轮强势周期中美元高点为164.72,涨幅近100%;第二轮为120.01,涨幅51%。对比两次可发现,强势周期下的美元高点在下降,涨幅在缩小,说明CRISIS对美元升值的敏感性在提高。同时,此次强美元周期为期7年,贬值周期10年,其中A浪落至低点35个月,而第一次强美元周期是5年,贬值周期10年,其中A浪落至低点用时42个月。第二次上升持续时间明显增长,下降时间较长,坡度较缓。

回顾过去两次强美元周期,我们发现美元走强与以下几个因素存在一定相关性:

1.加息。美联储加息周期早于其他主要经济体,或者加息力度大于其他经济体,从而拉大美元对其他货币的息差,造成美元升值,80年代美元走强属于这种情况,而加息的主要目的是应对通胀或经济过热。

2.美国经济情况。美国经济增长优于其他经济体,较高的投资回报率吸引全球资本流入美国,引发美元升值,1995年属于这种情况。

3. 避险情绪。避险需求高涨,从拉美CRISIS、亚洲金融CRISIS到全球金融CRISIS,美元总是在危难关头被投资者选择,人们更倾向于持有美元或美元资产,促使美元指数走高。

每一次强美元周期都是多种原因共同导致,各种因素叠加越久,美元强势时间越长。同时,我们发现,每一轮的美元强势周期都对应着新兴市场的债务CRISIS,如拉美债务CRISIS、亚洲金融CRISIS。

四、第三次强美元周期

2011年起美元逐步走强,美联储不断退出其宽松货币Z策,并在15年开起加息周期,16年底至今连续三次加息,美元指数震荡中上升,多次冲破100大关,进入新一轮上升周期。目前正处于新一轮美元周期的上升周期中。本轮美元走强的原因主要有以下几点:

(1)全球经济增长分化。美国经济的稳健复苏,美国经济基本面,包括就业情况以及通胀都在向好。而其主要贸易伙伴如欧洲、日本等经济却持续疲软、复苏乏力。这种情况一方面推升了美元,一方面打压了欧元和日元等其他主要货币,二者共同作用,使美元持续升值。(2)货币Z策的结构性分化。美联储进入加息周期,但欧洲和日本仍然保持宽松的货币Z策。(3)全球对于美国加息的预期就开始逐步形成。(4)特朗普新Z如果落地,又会推动美元出现新一波涨势。

小禾智库认为,目前还处于强美元周期中,美元指数未来还将进一步上升,大概持续2年,但其上升幅度将小于前两次,依据如下:(1)美联储6月刚进行一次加息,年底前大概率将进行缩表和再次加息。未来,受美联储加息、缩表的影响,美元指数将有一个快速上涨过程。(2)目前美国仍然稳健地保持着与其它经济体的相对优势,经济仍然处于温和复苏的状态中,通胀正稳步回升。在此背景下,本轮美元上升周期应当还未结束。(3)对比前两次强美元周期的主要推动力,在本轮周期当中,利率水平和劳动生产率都处于较低水平,且未来加息空间较小。由于缺乏经济繁荣和大幅升息作为美元升值的根本动力,本轮美元升值的幅度应当小于前两轮上升周期,美元指数维持缓慢小幅上升的态势,峰值不会超过前两次。

另一方面,我们需看到,美元上升过后,将有一个漫长的下降过程,依据如下:(1)美元持续强势会给美国经济带来一些问题。随着美元指数不断走强,负面效应会逐渐显现,影响美国的贸易和制造业。(2)美元指数上升到一定程度后,当经济基本面无法支撑其持续加息时,美国将开始降息。(3)本轮加息空间有限,且加息对美元升值的推动也是有限的。结束加息周期后,一旦基本面不支持美元持续走强,美元持续上升将存在阻力。

综上,小禾智库预测,本次强美元周期将持续2019年3月,峰值在108上下,A浪低点将在2023年4月左右出现。

本文系小禾智库下属小禾金服事业部宏观研究团队集体出品。

小禾金服事业部旨在针对个人用户和机构用户构建不一样的金融服务——“专家+AI+大数据”,服务内容包括但不限于经济、产业趋势定性分析、周期定性分析、资产价格定量分析、个人投资理财建议。服务形式有定制性研报、讲座、咨询等。欢迎有意向的个人或机构洽商合作。联系人:2069562357

发表评论