纯碱行业主要上市公司:三友化工(600409)、华昌化工(002274)、金晶科技(600586)、山东海化(000822)、中盐化工(600328)、远兴能源(000683)、雪天盐业(600929)、和邦生物(603077)、苏盐井神(603299)、云图控股(002539)等

本文核心数据:中国纯碱企业竞争梯队;中国纯碱上市公司营收;纯碱企业产量份额

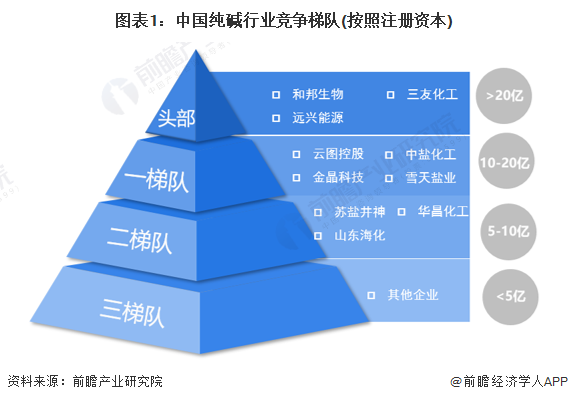

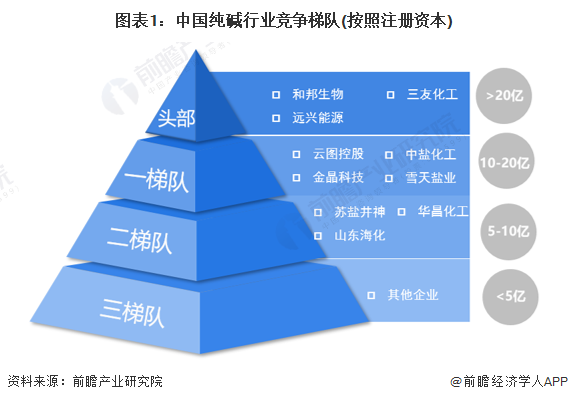

1、中国纯碱行业竞争梯队

从纯碱行业竞争梯队看,注册资本超过20亿元的企业主要有和邦生物、三友化工和远兴能源;注册资本在10-20亿元之间的企业主要有云图控股、中盐化工等;注册资本在50-10亿元之间的主要有苏盐井神、山东海化等。

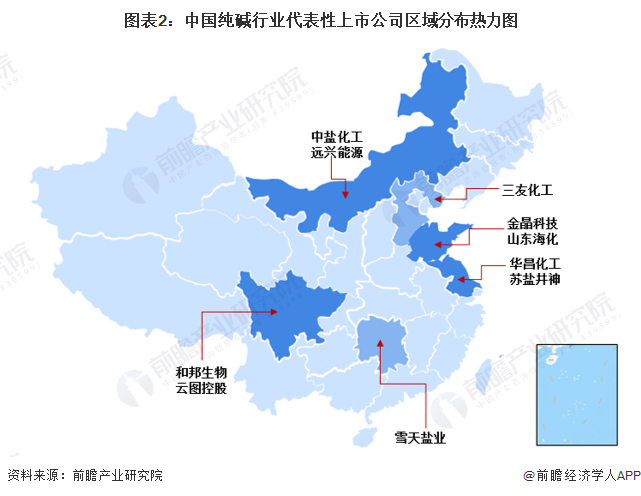

从区域分布看,中国纯碱生产企业主要分布在江苏、山东、内蒙古、四川等省份,例如山东海化位于山东,苏盐井神位于江苏,远兴能源位于内蒙古,云图控股位于四川。除此以外,河北、湖南等省市也拥有部分纯碱行业上市公司。

2、中国纯碱行业业务营收排名

在纯碱上市公司中,2022年,三友化工以81.27亿元的纯碱业务营收规模排名第一,山东海化、远兴能源、和邦生物、苏盐井神等上市公司纯碱业务营收均超过15亿元,排名较为领先。

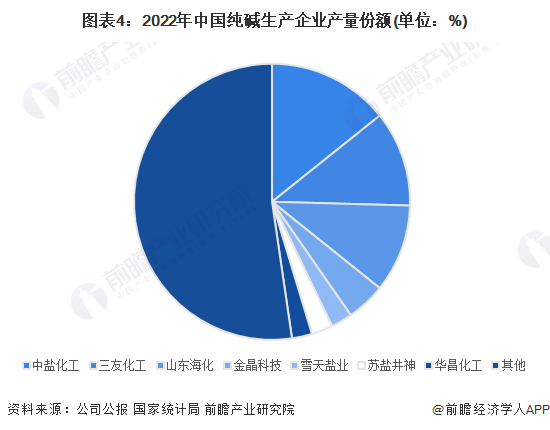

3、中国纯碱行业产量份额

2022年,中国纯碱上市公司中,中盐化工纯碱产量占全国纯碱产量的14.26%,位列主要上市公司之首;三友化工和山东海化的纯碱产量占比也超过10%,仅次于中盐化工。金晶科技产量占比超过4%,雪天盐业、苏盐井神和华昌化工纯碱产量占比超过2%。

注:上述比例仅统计公布了纯碱产量数据的上市公司。

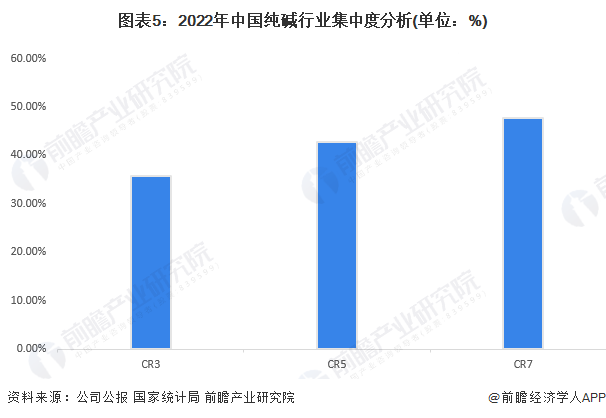

4、中国纯碱行业集中度分析

2022年,中国纯碱行业前三大企业产量份额集中度超过35%,前5大企业集中度超过42%,前7大企业集中度超过47%,整体来看,行业集中度不算太高,仍有一定的提升空间。

注:上述集中度为产量份额集中度。

5、中国纯碱行业企业布局及竞争力分析

从重点布局领域看,布局工业纯碱的上市公司数量较多;从渠道布局看,大部分纯碱企业销售区域以国内为主,苏盐井神、云图控股和远兴能源销售渠道主要为企业所在省份或周边省份。2022年,中盐化工纯碱产销量均超过400万吨,在纯碱上市公司中产销量领先。三友化工和山东海化的纯碱产销量也超过300万吨,处于领先水平。金晶科技纯碱产销量超过100万吨,其余企业的产销量均低于100万吨。从毛利水平看,远兴能源、苏盐井神等企业具有一定的竞争优势。

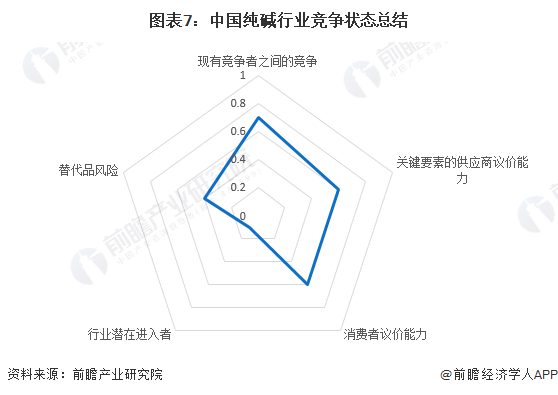

6、中国纯碱行业竞争状态总结

从五力竞争模型角度分析,中国纯碱行业产能过剩,需求增长较慢,现有企业之间的竞争较大;纯碱行业产能扩张被政策等限制,潜在进入者的威胁较小;纯碱上游原料主要为原盐、合成氨、动力煤等,上游原料应用广泛,是众多化工产品的原料,供应商的议价能力较强;纯碱行业下游产业主要有玻璃、洗涤剂、食品等,其中平板玻璃行业占比较大,且行业集中度较高,议价能力较强;纯碱行业内部存在一定的替代威胁,食用纯碱可以用酵母等替代,工业纯碱可以用复合碱等产品替代,成本更低,因此存在一定的替代品威胁。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国纯碱行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国纯碱(碳酸钠)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

发表评论