作者姓名:李彦杰

期货从业信息:F3005100;

期货交易咨询从业信息:Z0010942

研究助理:胡鹏

期货从业信息:F03086797

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本报告完成时间 | 2023年4月7日

摘要

烧碱期货上市在即,为更好地迎接烧碱期货上市,帮助投资者了解烧碱行业,中信建投期货能化团队推出烧碱上市系列研究。此篇报告为系列第五篇,主要介绍烧碱与纯碱的关联和纯碱期货成功运行经验对烧碱期货的启示。

烧碱和纯碱同处盐化工产业,二者上游均为原盐,下游在氧化铝、泡花碱、印染、洗涤等行业具有替代性,可替代的比例占纯碱需求的比重约5-10%,一般使用1.325*轻碱市场价-32%液碱折百价衡量烧碱和纯碱的替代情况。由于上下游具有重合性,中长期烧碱和纯碱的成本与价格走势相关性较高,5年期32%液碱折百价与轻碱价格的相关性系数达到0.85,10年期的相关性系数为0.84。围绕原盐资源和主要消费地区,国内烧碱和纯碱产量分布具有重合性,山东、江苏、河北、河南等地烧碱和纯碱产量占比都较大。因出口目的地较为接近,国内烧碱和纯碱的出口变化趋势高度一致。

建议:

纯碱和烧碱具有较多相似性,且需求具有一定替代性,价差升至高位的时候会产生替代效应,进而对价格产生影响。未来投资者在分析烧碱或纯碱价格时,也需将另一个品种的价格走势纳入关注范围。

2022年9月6日,2022年中国(郑州)国际期货论坛上,郑商所理事长熊军致辞称,将加快推进品种工具创新,有序推进烧碱、PX、瓶片、钢坯、鸡肉、商品指数等品种研发上市。据了解,目前烧碱期货的前期研发工作基本完成,上市步伐逐渐加快。为更好地迎接烧碱期货上市,帮助投资者了解烧碱行业,中信建投期货能化团队推出烧碱上市系列研究。此篇报告为系列第五篇,主要介绍烧碱与纯碱的关联和纯碱期货成功运行对烧碱期货的借鉴意义。

一、烧碱纯碱价格相关性较高

烧碱(氢氧化钠),重要的基础化工原料,与纯碱(碳酸钠)同为“三酸两碱”中的“两碱”之一。由于上游都是原盐且下游需求具有一定的重叠,市场普遍认为烧碱和纯碱价格具有高度的相关性。事实上真的如此吗?

从图形可知,2009年7月至今,国内纯碱现货价格和烧碱现货价格走势整体较为一致,32%液碱折百价多数时间高于纯碱现货价格。从图形还可知,部分时期烧碱和纯碱现货价格会出现背离,如2011年9月至2012年8月,国内烧碱价格呈现明显的上涨趋势,纯碱价格持续下跌;2017年1-6月也是明显的烧碱上涨、纯碱下跌行情;2022年11月至2023年3月,烧碱价格大幅下跌,纯碱价格小幅上涨。

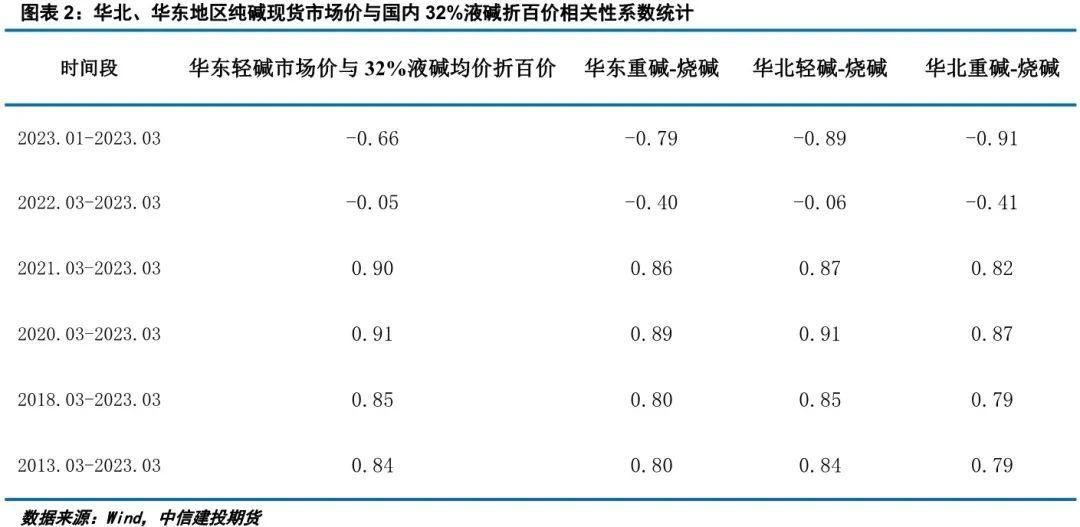

进一步分析,使用2013年3月至2023年3月的数据进行分析,可以发现短期内烧碱和纯碱价格的相关性并不高,但中长期价格走势具有较强的趋同性;烧碱与轻碱价格的相关性始终高于与重碱的相关性。使用最近3个月、6个月、12个月的短周期数据测算,国内32%液碱折百价与华东地区轻质纯碱的相关性系数分别为-0.66、-0.78、-0.05,短期纯碱需求受到光伏玻璃带来的增量需求支撑,价格走势强于烧碱。使用最近2年、3年、5年、10年的中长周期数据测算,国内32%液碱折百价与华东地区轻碱的相关性系数分别为0.90、0.91、0.85、0.84,二者中长期的相关度明显高于短期。

短期来看,烧碱与纯碱在短时间的供需矛盾并不一致,下游主要需求方的景气度也不尽相同,烧碱和纯碱的价格走势可能出现明显的背离。中长期来看,相同的原料和需求可部分替代的特征使得烧碱和纯碱价格走势较为接近。

二、烧碱纯碱上下游存在交集

2.1 烧碱纯碱同为盐化工产业链的重要成员

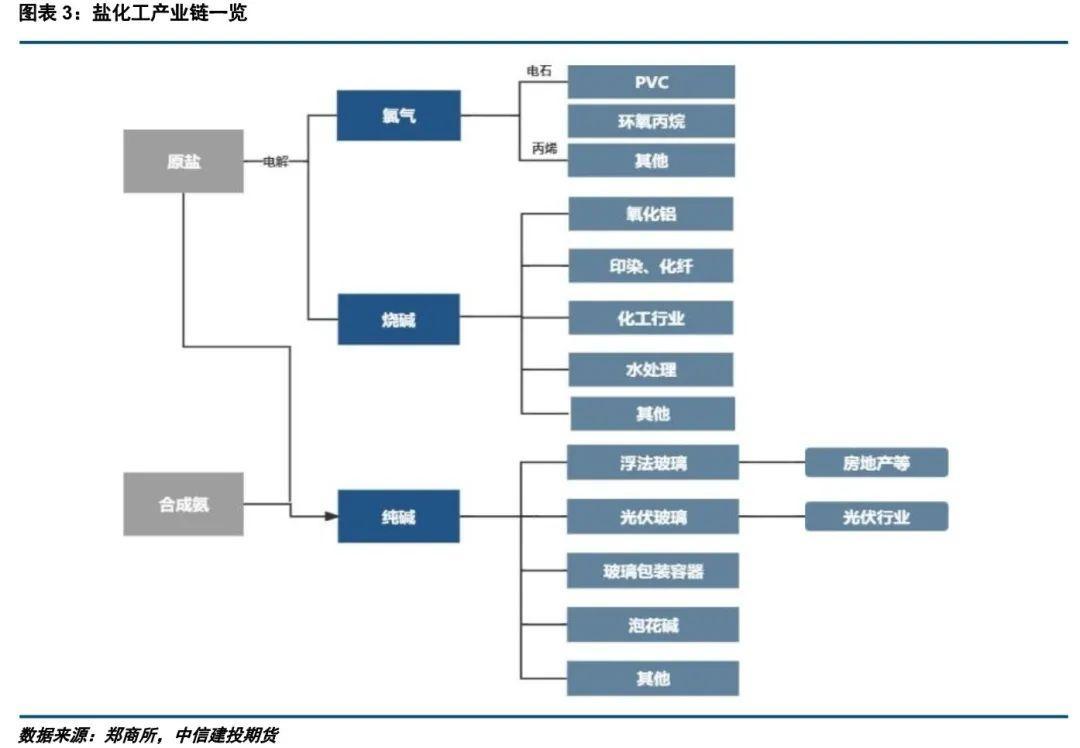

由于我国盐业资源丰富,原盐产量巨大,我国盐化工产业链较为发达,原盐既可以作为化学制纯碱的原料,也是氯碱行业的重要原料。烧碱和纯碱都是重要的基础原料,其生产工艺并不复杂,但应用场景广泛。目前我国烧碱的生产工艺主要包括离子交换膜电解法,纯碱生产工艺主要包括氨碱法和联产法。电解法制烧碱得到的产品包括烧碱、氯气和氢气,氯气加工后得到PVC等产品;氨碱法制纯碱得到的产品仅为纯碱,联产法制纯碱得到的产品包括纯碱和氯化铵。在研究烧碱价格的时候,通常需要考虑氯碱平衡,即综合考虑烧碱和PVC的供需和利润情况。研究纯碱价格的时候,也需对氯化铵有一定关注。

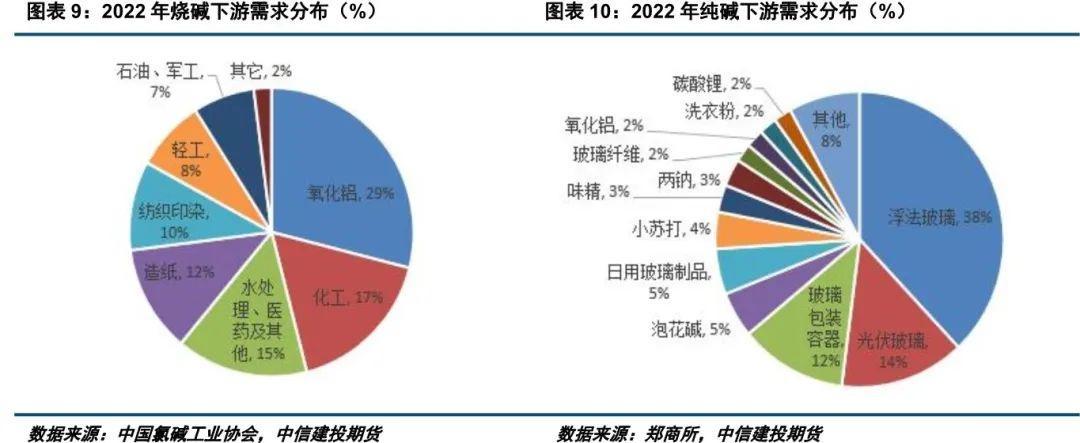

从需求端来看,烧碱与国民生活密切相关,需求端涵盖“衣食住行”等各个领域,烧碱下游主要包括氧化铝、造纸、纺织印染、洗涤剂、医药、水处理、石油、食品加工等行业。纯碱下游需求包括浮法玻璃、光伏玻璃、日用玻璃、泡花碱、氧化铝、洗涤剂、碳酸锂、味精、小苏打等行业。烧碱下游氧化铝、泡花碱、味精、印染、洗涤等行业与轻质纯碱的需求存在交集。国内液碱可替代纯碱需求的量占纯碱总需求的比重约5-10%。

2.2 原盐和动力煤使得成本变化具有一致性

由于烧碱和纯碱的生产均使用原盐作为原料,且烧碱和纯碱生产都会直接或间接使用动力煤,烧碱和纯碱的成本变动趋势较为一致。郑商所资料显示,国内企业每生产一吨烧碱,需耗费电力2300-2400度,原盐1.40-1.60吨,水6吨,电力占烧碱生产成本的比重约60%,原盐占比约20%。纯碱生产过程中,氨碱法每吨纯碱需耗费原盐1.50吨,石灰石1.50吨,动力煤0.58吨,电力120-140度;联产法每吨纯碱需耗费原盐1.2吨,液氨0.32吨,动力煤0.45吨,电力170-180度。

煤炭价格对电力价格有较大的影响,故烧碱和纯碱都受到原盐和动力煤价格的影响。根据隆众资讯的数据,2016-2020年,国内动力煤价格运行平稳、原盐价格低位运行,国内纯碱和烧碱的成本波动不大,氨碱法纯碱生产成本运行在1300-1500元/吨,联碱法(双吨)纯碱的生产成本运行区间为1500-1850元/吨;2019-2020年氯碱生产成本运行区间为1100-1400元/吨。2021年至今,受能耗双控等政策和动力煤价格上涨影响,国内烧碱和纯碱的生产成本均大幅上升,烧碱成本升幅明显大于纯碱。截至2023年3月30日,国内氨碱法纯碱的生产成本为1861元/吨,联碱法(双吨)纯碱的生产成本为2155元/吨,氯碱生产成本为2593元/吨。

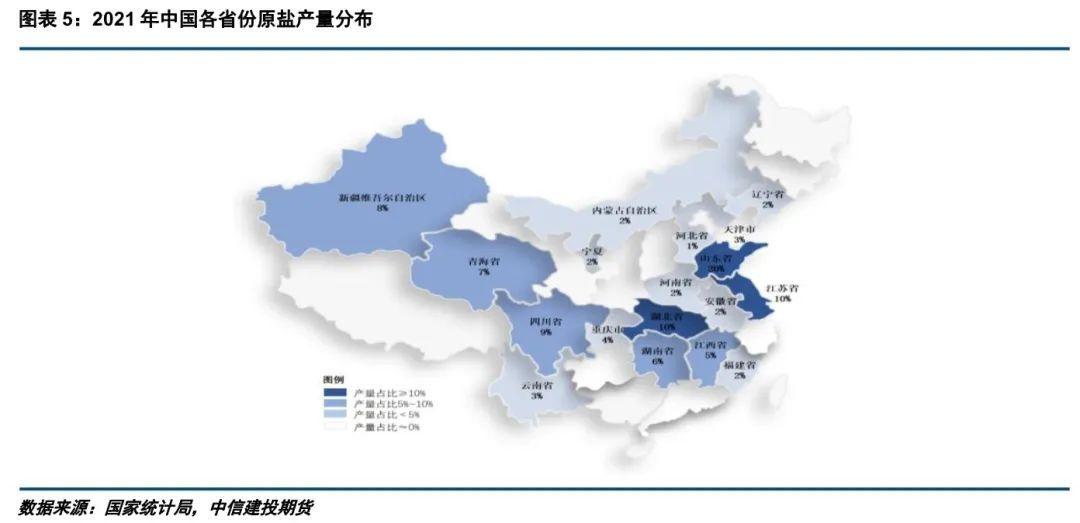

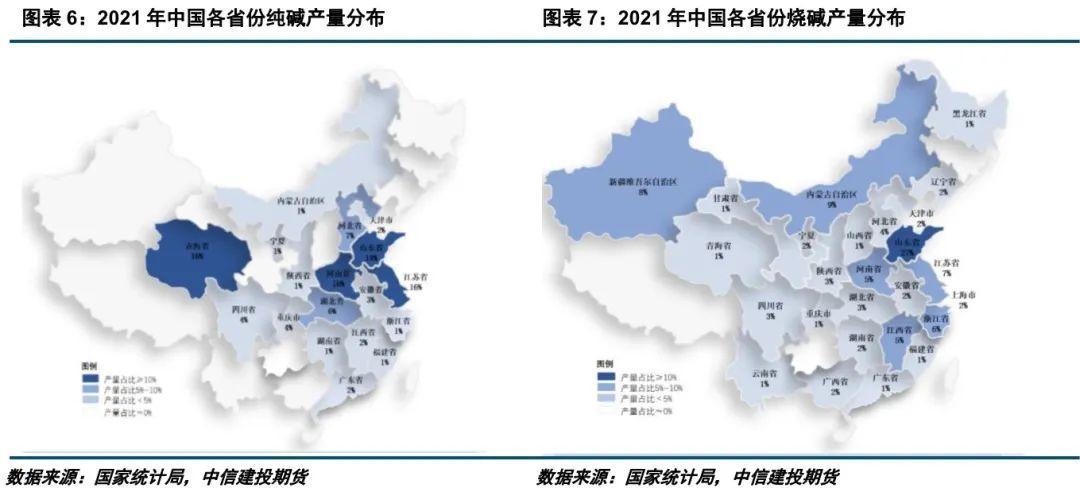

2.3 烧碱和纯碱生产布局均依托原盐资源

从产量地域分布来看,依托原盐资源,烧碱和纯碱产量分布具有较高的吻合度。因纯碱和烧碱生产均需使用原盐,靠近原料产区布局可节省运输费用,保证原料供应的稳定性。我国原盐与烧碱产地主要集中在华东、华北和西北地区,纯碱产地主要集中在华东、华中和西北地区。其中,华东地区是我国原盐、烧碱和纯碱分布最为集中的地区,山东省是原盐、纯碱和烧碱产量第一大省,2021年原盐、纯碱、烧碱产量分别为1154.81万吨、415.18万吨、1044.44万吨,占全国产量的比重分别为20.24%、14.25%、26.84%,山东原盐与烧碱产量占比位居全国第一,纯碱产量占比位居全国第四。依托丰富的原盐资源,内蒙古、新疆、江苏、江西也是烧碱的主要产地,产量占比分别为9.01%、7.72%、7.44%、5.20%;江苏、河南、青海、河北也是纯碱的主要产地,产量占比分别为16.27%、16.23%、15.86%、7.49%。国内山东海化、三友化工等部分企业同时生产烧碱和纯碱。

2.4 下游需求可部分替代,需求分布相似

从需求端来看,烧碱和纯碱的需求具有一定可替代性,国内烧碱可替代纯碱需求的比重占纯碱需求的比重约5-10%。烧碱和纯碱需求的替代主要发生在液碱和轻碱之间,集中在氧化铝、泡花碱、味精、印染、洗涤等行业。因国内氧化铝生产工艺主要是拜耳法(使用烧碱),泡花碱主要使用干法(使用纯碱),拜耳法制氧化铝和干法制泡花碱替换使用纯碱/烧碱时需更换设备,一般而言企业不会轻易替换。而印染、洗涤、味精等行业替换纯碱和烧碱的使用无需更换设备,对价差变动更加灵敏。

根据行业经验,一般使用32%液碱折百价和1.325*轻碱市场价的价差去衡量液碱和轻碱的替代性,当该价差为负数时,液碱可部分替代轻碱需求;当该价差为正时,轻碱可部分替代液碱的需求。从历史数据可知,2009年7月至2023年3月,32%液碱折百价和1.325*轻碱市场价的价差多数时间为正,价差整体运行在-800至1500元区间。当价差为正且连续扩大时,轻碱对液碱的替代效应会显现;反之,当价差为负数且持续走低时,液碱对轻碱的替代会明显增加。以近两年行情为例,2021年10月,受能耗双控政策影响,国内烧碱价格飙升,且涨幅大于纯碱,该价差一度升至1300元/吨,轻碱对烧碱的替代增加,轻碱需求增加、价格一度超过重碱价格;2023年1-3月,该价差从700元/吨跌至-600元/吨,液碱对轻碱的替代增加,故2023年一季度轻碱价格表现疲软,明显弱于重碱。

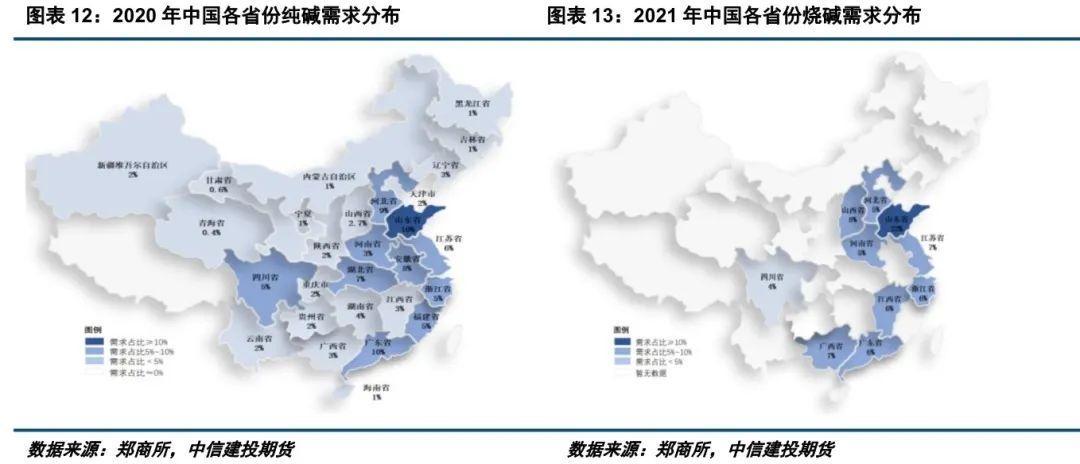

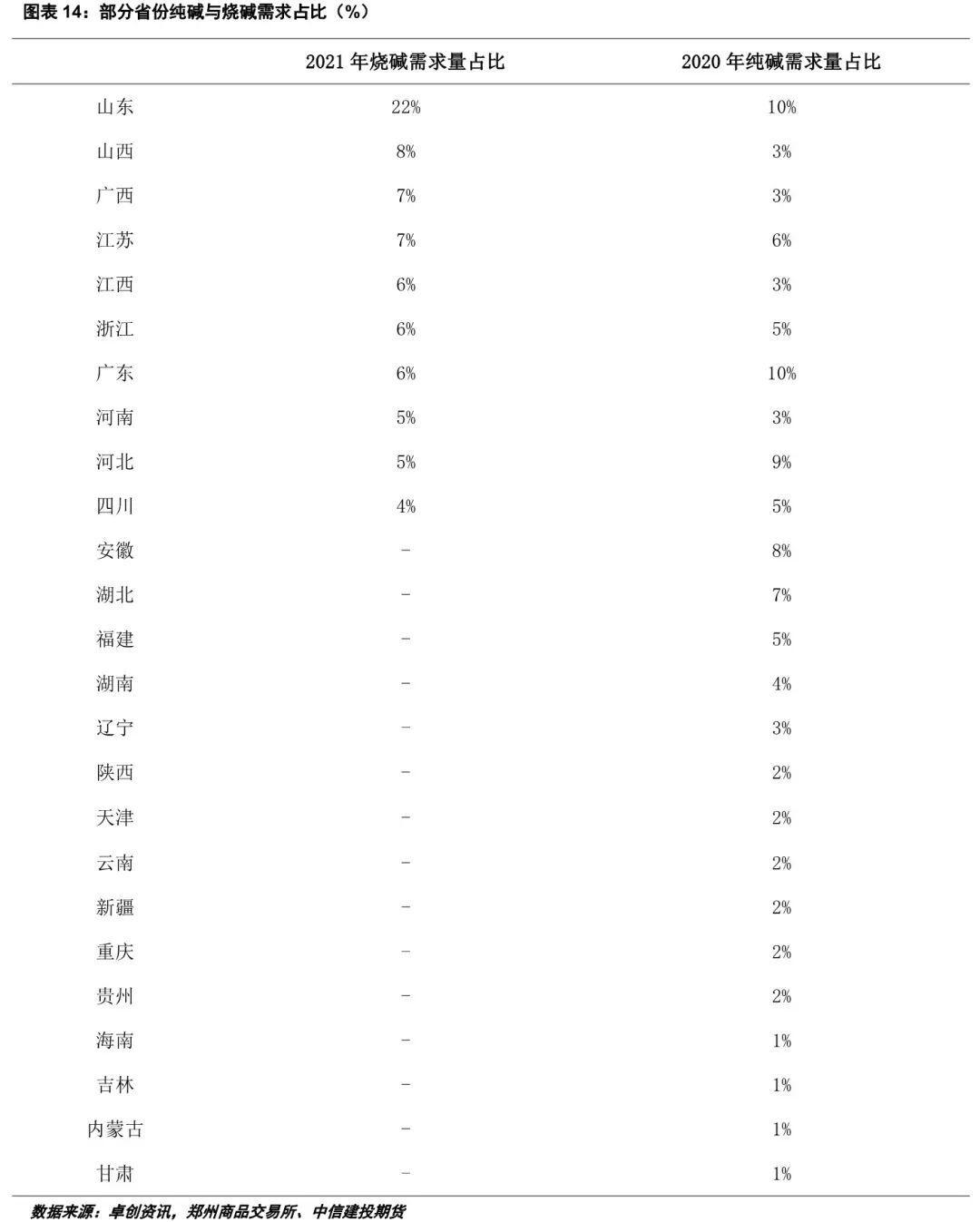

从需求地域分布来看,我国纯碱与烧碱需求地域分布也具有重叠性,华北、华东、华南地区既是烧碱的主要消费地,又是纯碱的主要消费地。分省份来看,山东是国内纯碱和烧碱需求最大的省份,2021年山东烧碱需求占全国比重为21.52%,2020年其纯碱需求量占全国比重为10.00%。烧碱方面,除山东外,山西、广西、江苏、浙江、江西、广东、河南、河北、四川消费量分别为全国需求量的第二至十名,需求占比分别为8.43%、6.82%、6.73%、6.42%、6.34%、5.95%、5.42%、4.89%、3.92%。需求量前五省份的需求量占全国的比重为49.92%,前十省份占比为76.44%。纯碱方面,除山东外,2020年国内纯碱需求排名前十的省份为广东、河北、安徽、江苏、湖北、福建、浙江、四川和河南,需求占比分别为9.80%、9.20%、8.10%、5.80%、6.70%、5.30%、5.00%、5.00%、3.40%。排名前十的省份合计需求量约1748万吨,占全国纯碱总需求量的比重为68.30%。

2.5 出口变化趋势一致,出口目的地较为接近

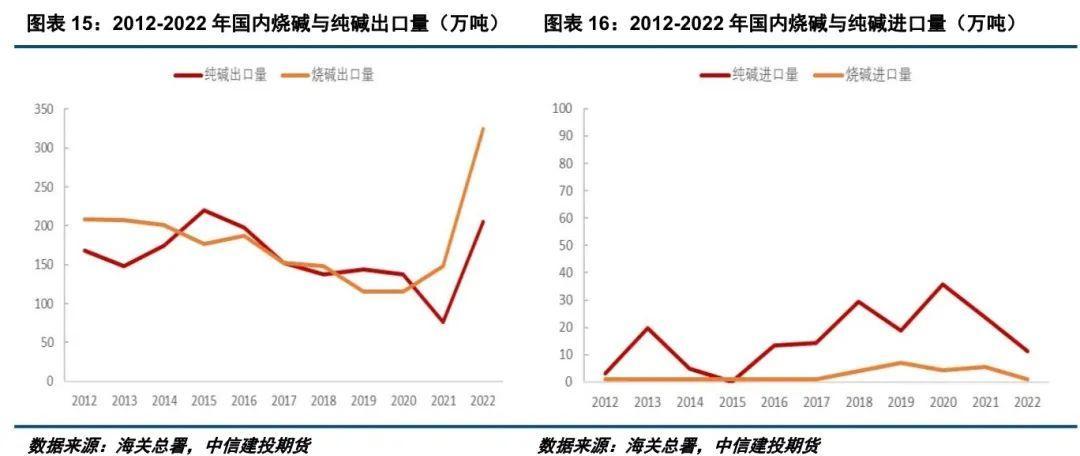

由于我国是全球最大的烧碱和纯碱生产国,烧碱和纯碱的产能占全球的比重均在45%左右,我国烧碱进口量长期维持在低位,年进口量在10万吨以下,纯碱进口量略高于烧碱,但占国内消费量的比重也不足1%。因烧碱和轻质纯碱的需求具有一定替代性,且我国传统的纯碱出口以轻碱为主,我国烧碱和纯碱的出口变化趋势较为一致。海关总署数据显示,2015-2020年,我国烧碱和纯碱出口量均呈现下降趋势,2022年烧碱和纯碱出口量均大幅增加。近十年,国内烧碱和纯碱出口量多数时候在100-200万吨区间内。

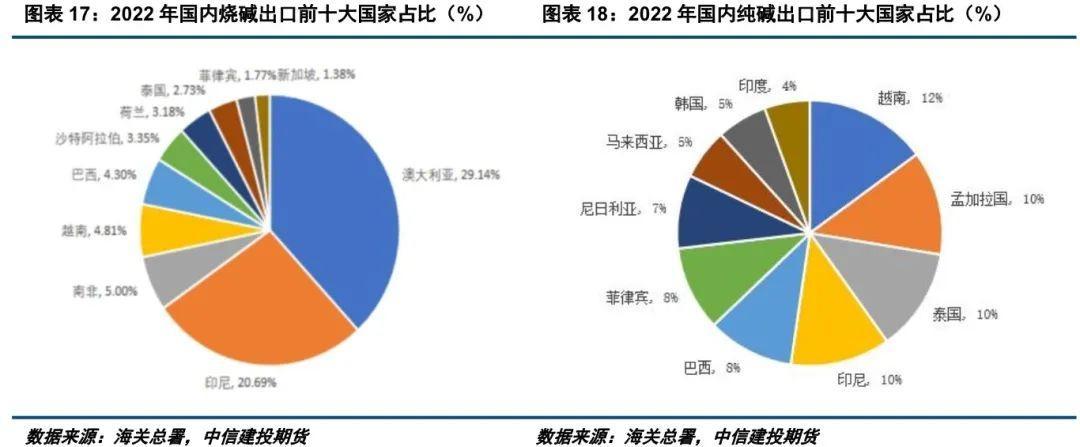

从出口目的地来看,我国烧碱和纯碱出口都是以亚洲地区尤其是东南亚地区为主。海关数据显示,2022年我国烧碱出口的前十大国家包括澳大利亚、印尼、南非、越南、巴西、沙特、荷兰、泰国、菲律宾、新加坡,纯碱出口的前十大国家包括越南、孟加拉国、泰国、印尼、巴西、菲律宾、尼日尼亚、马来西亚、韩国、印度。2022年烧碱出口前十大国家的出口量占比为76.35%,纯碱出口前十大国家总量占比为79.96%。东南亚国家印尼、越南、泰国、菲律宾均从我国进口较大量的烧碱和纯碱。不过,烧碱的出口较纯碱更为集中,2022年我国烧碱出口到澳大利亚和印尼的比重之和接近50%,而纯碱出口量最大的越南占比仅12%。

三、纯碱期货成功运行带来的经验和启示

作为近三年上市的次新品种之一,纯碱期货自2019年12月上市以来,运行十分成熟。凭借标准化程度高、合约价值相对较低的优势,产业上下游和机构参与积极性较高。截至2023年4月4日,国内纯碱期货合约单边持仓已达到140.5万手,最新的日度成交量超过150万手。纯碱主力合约SA2309的沉淀资金达到59.39亿元,在所有的商品期货里排名第七,在郑商所的期货品种里排名第二。近三年,越来越多的纯碱生产企业开始接触点价等风险管理方式,部分龙头企业已成立专门的期货套期保值团队利用期货工具锁定销售利润,下游玻璃生产企业也利用期货拓宽采购渠道、锁定采购成本。据期货日报报道,截至2021年底,国内纯碱期货的法人持仓占比已超过40%。纯碱期货上市时间不长,但成长迅速,吸引了产业和机构参与,较好地发挥了期货工具在价格发现和风险管理的功能。

2023年郑商所拟推出产能更加巨大、价格波动更加剧烈的烧碱期货。为更好地让烧碱期货服务于烧碱行业,发挥该工具应有的功能,应重点关注已有相关品种的成功经验。烧碱和纯碱上游原料均包含原盐,下游消费有少量替代性,纯碱的成功运行经验对烧碱具有较强的借鉴意义。

近两年纯碱期货受到市场的高度关注,虽然年产量不足3000万吨,但持仓和沉淀资金能位居市场前列,主要有以下几个原因:一是纯碱价格波动剧烈,2020年底纯碱现货价格一度跌至1300元/吨,2021年10月上涨至3700元/吨,价格剧烈波动对上下游企业的生产经营带来较多的冲击,企业风险管理需求较大。二是纯碱的标准化程度高,期货交割品的规定为符合国标II类优等品的重质纯碱,且氯化钠含量≤0.6%,国内的大多数纯碱企业的产品均能满足交割要求,故贸易商、期现商、下游企业并不会拒绝从盘面进行交割,期现结合参与市场的机构越来越多,市场也愈加活跃。三是纯碱的产业链相对单一,虽然轻质纯碱的下游较为分散,但期货交割品为重质纯碱,下游仅包括浮法玻璃和光伏玻璃行业,纯碱产业链较短且需求集中,利于期货公司为上下游企业提供高质量的套期保值服务。四是纯碱交割包括厂库交割和仓库交割两种方式,与玻璃的仅厂库交割不同,利于更多的非生产企业进行交割,故纯碱期货的月度交割量5万吨以上。

根据目前郑商所披露的烧碱期货合约规则和烧碱现货市场情况,烧碱价格波动剧烈,行业上游较为分散,下游行业众多但主要集中在氧化铝、印染纺织、造纸行业,烧碱的交割品为32%和50%液碱,采用厂库+仓库的交割方式,上述特征与纯碱较为相似。但烧碱期货上市初期仍有一些不利因素,包括合约价值高,一手30吨,使得每手的保证金较高,可能对上市初期的流行性有一定影响;同时烧碱作为危化工品,对运输储存要求较高。

参考纯碱和其它危化工品的经验,待烧碱期货平稳上市运行后,后期可适当降低合约规模或保证金,以提供充足的流动性,方便上下游企业进行有效的风险管理。同时监管层应提前做好期货公司和现货企业的人员培养,提高期货分析师和企业相关人员的综合能力,为后期更多企业参与市场做好充分的准备。

四、总结及展望

综上所述,烧碱和纯碱同处盐化工产业,上游均为原盐,下游在氧化铝、泡花碱、印染、洗涤等行业具有替代性,可替代的比例占纯碱需求的比重约5-10%,一般使用1.325*轻碱市场价-32%液碱折百价衡量烧碱和纯碱的替代情况。由于上下游具有重合性,中长期烧碱和纯碱的成本与价格走势相关性较高,5年期32%液碱折百价与轻碱的相关性系数达到0.85,10年期的相关性系数为0.84。围绕原盐资源和主要消费地区,国内烧碱和纯碱产量分布具有重合性,山东、江苏、河北、河南等地烧碱和纯碱产量占比都较大。因出口目的地较为接近,国内烧碱和纯碱的出口变化趋势高度一致。

纯碱和烧碱具有较多相似性,且需求具有一定替代性,价差升至高位的时候会产生替代效应,进而对价格产生影响。未来投资者在分析烧碱或纯碱价格时,也需将另一个品种的价格走势纳入关注范围。同为郑商所的品种,纯碱期货成功运行的经验能为烧碱的平稳上市和服务实体提供较多的借鉴。

风险提示

本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考,据此操作、责任自负。中信建投期货有限公司(下称“中信建投”)不因任何订阅或接收本报告的行为而将订阅人视为中信建投的客户。

本报告发布内容如涉及或属于系列解读,则交易者若使用所载资料,有可能会因缺乏对完整内容的了解而对其中假设依据、研究依据、结论等内容产生误解。提请交易者参阅中信建投已发布的完整系列报告,仔细阅读其所附各项声明、数据来源及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注研究依据和研究结论的目标价格及时间周期,并准确理解研究逻辑。

发表评论