很多投资者一提到黄金等大宗商品,都说可以抵御通胀、以及在经济下行中避险。但购买黄金等大宗商品真的能抵御通胀、防范风险吗?

我们平时所说的大宗商品,主要指一些上游原材料类商品,在全球各交易所进行现货或者期货的交易合约。常见的大宗商品品种,包括能源类的石油、天然气、煤,贵金属类的黄金、白银,金属类的铜、钢、铝,农产品类的小麦、大豆等等。

一、黄金的历史价格走势

我们先来看看黄金实际的长期价格走势如何。

黄金价格在1970年之前,由于被美国作为美元锚定承诺,经历了长期类似于计划经济的价格管制,黄金价格几十年固定在35美元/盎司,在70年代布雷顿森林体系破灭以后,几年内市场价格贴现了过去几十年不涨的报复性反弹,因此我们看待长期金价,应该至少把1975年以后的金价视作真正的市场价格进行分析,以前的非市场阶段可以忽略不计。

黄金在历史上有两轮明显的长牛市和长熊市。第一轮牛市从1972年到1980年,每盎司黄金价格从布雷顿森林体系时代的35美元涨到了850美元;之后漫长的熊市来临,金价一路下跌到1999年的250美元附近,二十年间下跌了70%之多。而后黄金在千禧年重入第二个长牛市,直到2011年迎来牛市高点达到1920美元/盎司;再之后就是下跌至今近十年尚未新高的熊市阶段。

如果以一轮牛市顶峰价格明显达到或超过上轮牛市顶峰为标准,黄金50年的时间大体经历了两轮完整的牛熊。

金融市场周期波动是非常大的,我们在衡量一个品种长期合理回报的时候,只取熊市低点到牛市高点是不现实的,因为人不可能准确抄底摸顶。如果我们衡量两轮牛市顶点之间的回报、以及牛熊相似阶段下平均价格之间的回报,那么结果如何呢?

如果从黄金1980年第一个牛市顶峰850美元,到2011年第二个牛市顶峰1920美元,31年涨了125%,年复合回报只有2.7%/年。

如果从黄金1980-1990年的熊市十年平均价格中枢大约400美元,到2010-2020年熊市十年平均价格中枢大约1400美元来计算,30年涨了250%,年复合回报4.3%/年。这个数据也更能代表长期投资习惯下的实际持仓回报情况。

很明显可以看到,跟股市同样二三十年的长期回报相比,黄金跨越牛熊后的长期回报是远远不如的。

投资者普遍有一个极大的误区,就是认为黄金是一个风险较小,只涨不跌的投资品种,我们买黄金就能长期抗通胀,或者至少能避险。而从实际黄金的历史走势来看,这个观点是完全不现实,甚至是大错特错的。

我们用一个例子来说明:

在1980年大家都认为黄金涨得好能保值增值的时候,假如有一个50岁即将退休的美国大叔,以平均600美元/盎司左右的价格,用自己攒了一辈子的100万美元买了黄金。那么接下来,投资黄金的这笔钱却是在他60岁时已经缩水到了大约60万美元,在70岁时只剩下了大约40多万美元,直到2006年,美国大叔已经变成76岁的美国爷爷了,他的黄金市值才重新回到100万美元,但这时候由于物价上涨的因素,实际这100万美元的购买力与30年前已经不可同日而语了,在他六七十岁真正需要开支的阶段,面对的却是金价下跌同时物价上涨,导致购买力大幅缩水的现实。

同样,黄金2011年在1920美元见顶以后下跌进入熊市也快10年了,至今也没有回到高点,如果有人想在这期间使用黄金对购买力“保值”,恐怕也是很难受的。

二、大宗商品的走势与其他资产相比如何

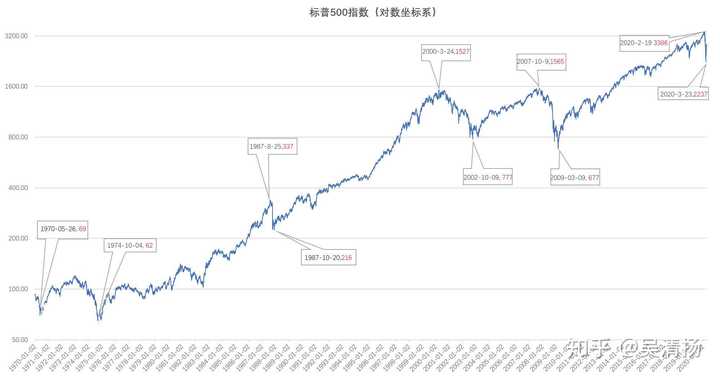

那么大宗商品的这种价格走势,跟其他的权益品种的走势比较又如何呢?我们先拿股市的典型代表美国标普500指数来看一下长期走势,由于美股长期上涨太多,为了更好的观察早期涨跌比例,我们在制作这张图时采取了对数坐标系。

美股标普500指数自1970年代以来,大体经历了70年代经济滞涨期长期震荡熊市、80年代牛市到87年股市闪崩、90年代牛市到00年高峰后科技股泡沫破裂、03年后复苏牛市到08年金融危机,09年至20年长牛市及疫情闪崩,总计大致5个明显的牛熊周期。平均一轮牛熊大致10年左右,一轮牛熊的周期,明显远短于黄金原油动辄二三十年的周期长度。

股价是围绕内在价值上下波动的,在上图与商品长期走势对比时,我们可以很明显的看到,在股市的一轮又一轮牛熊交替中,显然每轮牛市的高点和熊市低点都比上一轮高得多,说明股市的内在价值上涨长期增速比商品更快。从跨周期的收益来看,标普500大致从六七十年代的长期价格中枢90点,涨到了2020年的3393点,50年涨幅37倍,年复合收益大致为7.5%/年,明显大幅高于同期的商品价格涨幅,而且指数是没有计入股票分红的,如果计入分红后,实际股市持仓收益会比指数上涨收益更高,更远高于长期持有大宗商品的收益。

除了比股市收益低以外,大宗商品的跨周期超长期回报与房地产、长期债券相比,都没有收益优势,这里就不一一赘述了,感兴趣的可以在评论区留言,如果人多我可以单独写一篇分析。

三、大宗商品的普遍价格走势特点

我们以黄金为代表,总结一下大宗商品的典型价格周期特点有以下3个:

1、牛市熊市时间都特别长;

2、跨周期长期复合收益不高;

3、阶段性趋势波动非常强,牛市大涨熊市暴跌。

一言以蔽之,大宗商品的价格特点就是一辆长期过山车。

实际上不光这黄金体现出如此规律,打开行情软件,看一看原油、小麦、铜、煤炭等等的长期走势,大宗商品普遍均是具备如上特点的。

四、家庭资产配置中该如何看待大宗商品投资

由于大宗商品的这些价格特性,指望长期配置大宗商品来抗通胀,或者进行避险,是不合适的。因为大宗商品的熊市实在是太长了,而人的财务生命高峰期却很短暂,多数家庭真正攒下钱需要重点考虑保值的时候,基本也得人到中年四五十岁了,大宗商品后面动辄一个十年二十年的熊市,期间投资者其实是很难受的,而且就算很年轻的时候就开始投资,成功跨越超长期牛熊,复合收益也没有一般人想象中那么高。商品价格和人生收支的周期匹配程度非常低,指望靠商品投资去长期应对物价这种方法是不现实的。

但是商品价格在牛市中趋势性非常强,期间的波动是比较大的,因此作为几年内阶段性的投机品进行配置是可以的。我们建议家庭投资者在多数时间不买大宗商品,少数时候牛市阶段机会降临再买。在战略上将大宗商品与股票投资放在一起去比较可投资性,但应是牛市周期内阶段性的,不该像股票一样跨周期长持,如果认为某个商品的一轮牛市彻底结束了,最好的办法是忘掉这个品种,十年都不要再看,因为商品熊市实在是太长了,进入熊市的前几年投商品,会大幅影响整体投资组合的长期回报。

在仓位处理上,建议一般家庭投资战略中投资大宗商品的上限,控制在权益类投资最高限的20-30%以内。即如果家庭财务目标下合理的战略比例是权益类投资比债权类投资=5:5,则商品明显有比股票更好的投资机会时,建议最多也只配置相当于家庭总资产10-15%以内的大宗商品,剩余的35-40%权益类资产仓位还是应该优先考虑股票;如果家庭合理的战略比例是股比债8:2,则商品有更优机会时最多配置大致家庭总资产15-25%左右的大宗商品。商品无论是长期还是牛市阶段都不会比股票更优,但风险并不亚于股票,因此没必要投太多。

最后的总结

1、大宗商品周期特别长,跨周期的超长期收益低,不适合作为长期保值增值配置;

2、大宗商品在牛市阶段涨幅大,可作为投机品选择阶段性持有,但仓位不应超过股票的30%;

3、如果大宗商品进入熊市,将经历非常长期的漫长下跌,一定果断卖出很多年内再也不要买入。

如果你觉得我写的不错,请给我个赞吧

====================

作者介绍:我是吴清扬,金融从业十年,曾在某上市银行北京分行负责私人银行和财富管理业务部门多年,带领几百人理财团队服务从上市公司百亿身家股东到各企业中高层经理人为主的高净值家庭,期间主导设计发行了十几家上市公司融资项目,以及各种知名私募对冲基金和股权投资基金共计百亿,从银行离职后创立了北京帆贝投资,担任私募对冲基金经理主管投研工作,并创立了国内最早经营付费咨询服务的买方投顾品牌新竹理财,大幅改造了传统理财服务的投资逻辑和服务流程。对股票、债券、信托、衍生品、股权投资、海外投资等全方位的金融投融资策略,具备很丰富的直接投资研究和产品设计经验,帮助过几百个高净值家庭进行全面、高层次的财富管理决策。

发表评论