《可持续商业评论》专注于可持续发展领域科技创新、商业创新、机制创新等最新资讯,包含专业的行业洞察,真诚思考的行业见解,可持续领域相关的政策解读,以及转型中商业模式与投资市场的研究。

本期文章重磅开启可持续投资的研究,作为可持续发展与社会创变进程中最惹人注目的议题,可道与你共同投身于服务于可持续发展的融资与投资研究,欢迎与我们共想、共议、共行。让我们共同:可持续,道未来。

我是分割线

【前方高能,一大波干货即将袭来。】

可道

金融机制与可持续发展

金融资本改变着世界历史与未来之路,它带来辉煌与失败,富足与不平等,带来产业的繁荣,新兴国家的崛起,也带来固有产业结构僵化和意识形态的冲突。时至今天,各项矛盾的突显挑战着人们的视野与格局,挑战着人们变革的决心与勇气。实现可持续发展,资本仍将发挥着责无旁贷的责任,也承载着各方的期盼。

从本篇文章起,可道《可持续商业评论》将集结客观思考者、资深实践者、开拓创新者,将不同的声音,最洞见的思考投射到金融机制与可持续专业实践中。我们诚邀各位,与我们共同关注,共同探索可持续商业的实践与金融机制,造就实现世界可持续发展的资本力量。

世界社会责任投资概况

最近几年社会责任投资(Socially Responsible Investment,SRI)受到了越来越多的关注。所谓社会责任投资,是参照社会、环境和公司治理准则的,既考虑财务回报又兼顾积极的社会和环境影响的投资策略,又被称作可持续投资或“绿色”投资。

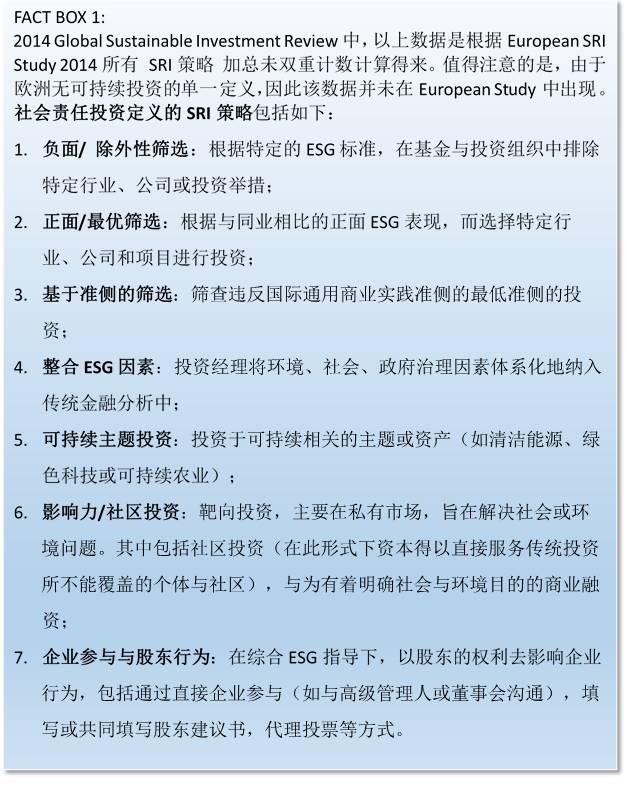

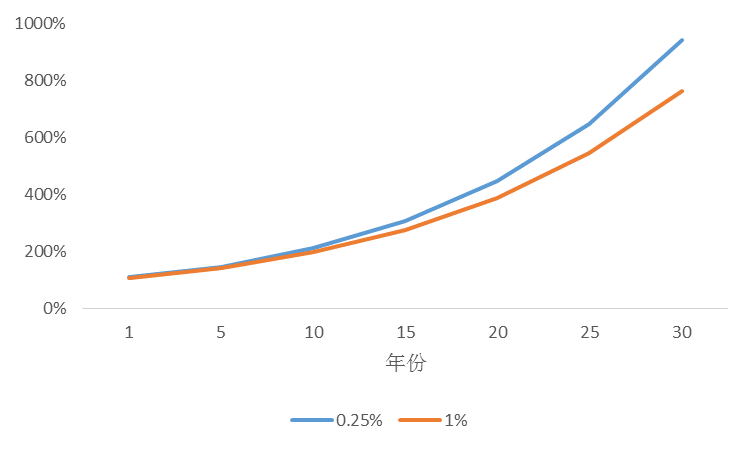

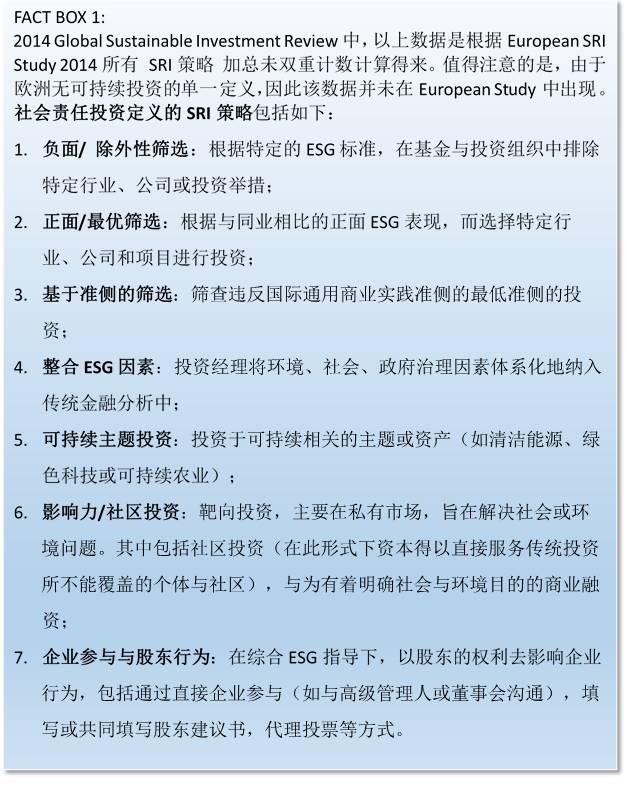

按照全球可持续投资联盟(Global Sustainable Investment Alliance) 的报告,2014年,社会责任投资总量达到21.4兆美元,较2012年增长25%。其中欧洲占投资规模的一半以上,而亚洲只占其中的0.8%。此报告中对社会责任投资的统计口径和定义比传统意义上对社会责任投资的定义要广很多,具体可见Fact Box 1。

图1:社会责任投资定义的SRI策略

但毋庸置疑的是,社会责任投资正在成为一个新的投资热点,也成为了解决一些社会和环境问题有力的工具。哈佛大学于1990年成为第一个拒绝投资烟草股票的机构投资者,由此触发了机构投资者放弃烟草股票的热潮;而资产总额8510亿美元的挪威政府全球养老基金在2016年4月不再投资52家煤炭公司的决定更是引起了广泛争论。

但是,社会责任投资本身的发展并不尽如人意。

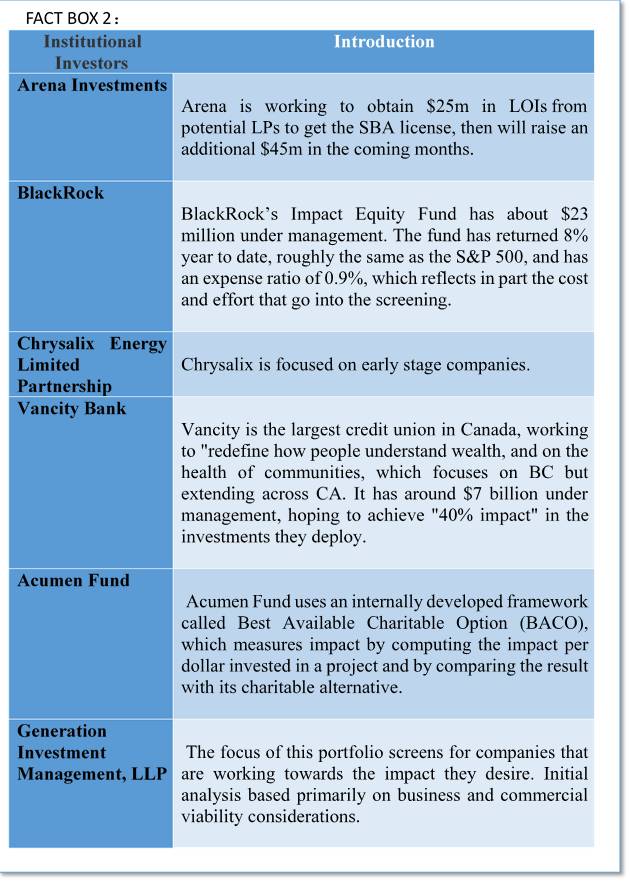

图2:SRI机构投资者举例(信息来源:Research from SidePorch ())

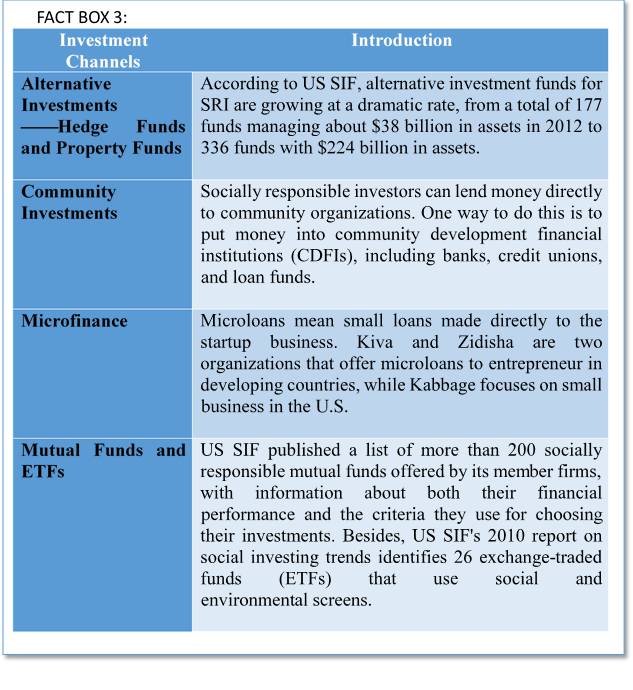

普通投资者进行社会责任投资最常见的渠道是购买专注于社会责任投资的共同基金(Mutual Fund)。

图3:主要的SRI投资渠道(信息来源:http://www.moneycrashers.com/socially-responsible-investing/)

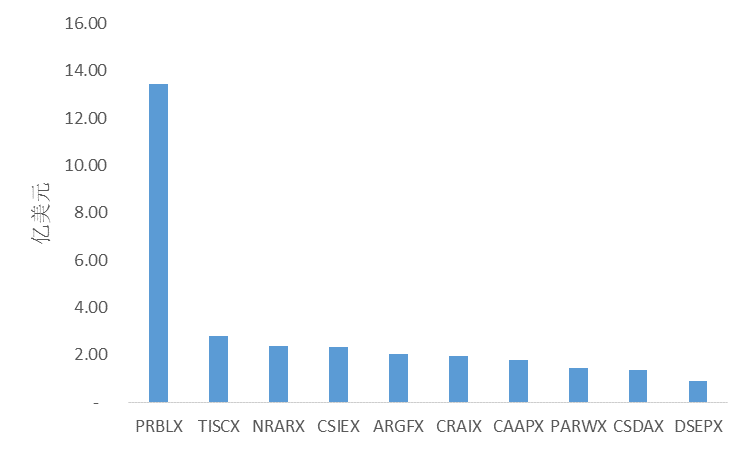

截至2015年,仅在美国就有超过100只共同基金专门投资有社会责任感的企业。尽管数量很多,但是根据美国可持续和负责任投资论坛的统计,这些共同基金的平均管理资产仅为6亿美元左右。而且这些资产集中在前几家基金中(图4),超过半数基金平均管理资产不到1亿美元。与此相对,富达(Fidelity)500Index Premium一只基金的资产管理量就达到了500亿美元,而这只基金的资产规模在美国共同基金资产排行中只排在第25位。

图4:资产管理规模最大的十只社会责任共同基金(数据来源:美国可持续和负责人投资论坛)

社会责任投资之所以数量多、规模小与如何定义社会责任本身的问题是分不开的。首先,社会责任是一个非常广的概念。从比较早的排除烟草的投资,到后来关注于气候变化、社会公平,或者企业管理公开的投资都被笼统的圈入了社会责任概念里,但是投资者通过社会责任投资所表达的社会责任诉求是多样的,这也意味着基金产品的设计只能去迎合一部分社会责任投资者。其次,由于没有一个对社会责任及其不同分支的明确定义,导致不同基金产品之间同质竞争激烈,没有基金能够深耕更细分的社会责任投资市场,导致基金产品数量多,但规模过小,缺乏规模效益。

社会责任投资规模效益的缺失最直接的后果就是管理费用的偏高,由于管理费用一般从管理资产中按比例扣除,这就导致扣除管理费用后的净收益大打折扣。根据美国可持续和负责任投资论坛提供的数据,投资于有社会责任感企业的共同基金的管理费用在1%左右。最大的社会责任共同基金PRBLX管理费用在0.9%左右,大多数小规模基金管理费用超过1%,而美国指数基金管理费用的平均水平仅为0.2%。管理费用越高的共同基金越难为投资者获得稳定的收益。事实上,根据著名投资研究公司晨星(Morningstar) 的报告,管理费用是唯一可以准确预测长期投资收益的变量。在其他条件相同的情况下,管理费用越低的共同基金,收益也相对越高,因为省下的管理费用可以用来再投资,并以复利的形式增长。例如下图就描述了两种交易费用下(0.25%和1%),两只共同基金在30年内给投资者带来的净收益的不同(假设30年内年化收益率为8%)。

图5:两者交易费用下投资者收益

规模效益缺失的另外一个后果是品牌效应的式微。提到主动投资,投资者马上会想到美洲基金;提到指数投资,投资者马上会想到领航;提到我国的基金公司,投资者也会马上想到华夏或者嘉时。但是提到社会责任投资,更多的投资者会想到世界银行或者欧洲投资银行而较少想到卡尔弗特(Calvert)。尽管是美国成立最早的社会责任投资基金之一,而且旗下有十几只社会责任投资基金产品,卡尔弗特在资金管理规模和品牌认知度上都缺乏一线基金品牌的影响力,这也体现了社会责任基金行业一个共同的问题,即社会责任投资缺少一个清晰的领军人物,缺少一个成功的模式。

虽然国际上关于社会责任这一概念有基本的认知和行动共识,即“影响即责任”,也就是说,企业履行社会责任,到达一个陌生的运营环境之后,一方面应当防止、缓解和消除对社会、环境(和市场)的负面影响,另一方面则可以致力于发挥积极影响——正面地创造可与利益相关方共享的价值和利益。然而这样宽泛和保罗万象的概念使得指数公司难以推出投资者普遍认同的社会责任指数。

最近几十年投资行业最引人注目的趋势就是投资产品的指数化。由于指数基金和其倡导者领航集团(Vanguard)的崛起,交易费用从1990年的0.95%降到了2015年的0.6%,指数基金的交易费用更是在0.2%左右。投资者成为其中最大的赢家。然而和标准普尔500基金或者成长指数基金不同,社会责任基金很难推出一个投资者共同接受的指数。MSCI和FTSE两大指数提供商都推出了环境、社会和公司管理 (Environmental,Social and Governance) 指数,不过由于涵盖面太广,跟踪这些指数的资金都不是太多。贝莱德(Blackrock)的MSCI 美国环境、社会和企业管理交易基金(MSCI US ESG ETF)大约管理4亿美元的资产而领航的FTSE社会基金(FTSESocial)大约也只有20亿美元。尽管这两个基金规模绝对值已经很大,但是从这两个基金巨头的角度看(贝莱德2015年管理4.6兆美元资产,领航2015年管理3.3兆美元资产),这两个基金规模还是比较小的,基金公司对社会责任基金的关注度和重视程度相应也不会太高。社会责任投资难以指数化影响社会责任基金的主流化和规模化。

中国社会责任投资

我国社会责任投资还刚刚起步。在中国责任投资论坛组织编写的《中国基金业责任投资调查报告》(2014)中,绝大多数基金经理认为很多社会责任报告缺乏与企业经营密切相关的社会责任数据,很难应用到实际的投资决策中去。

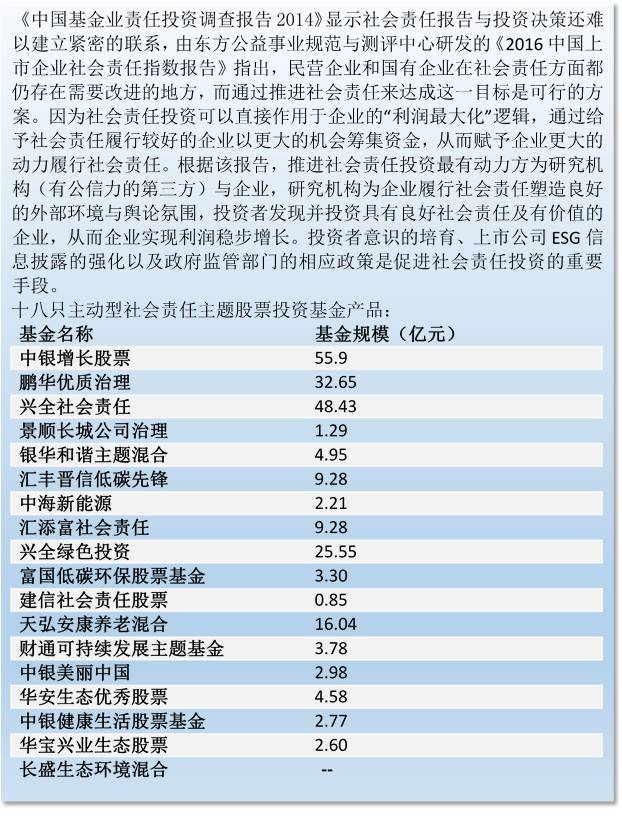

图6:我国责任投资的发展情况(数据来源:wind资讯基金规模截至2014年9月30日)

尽管如此,自从兴全社会责任混合和银华和谐主题混合在2008年创立以来,我国也有了十八只关注社会责任投资的基金,基金规模超过200亿人民币(数据截至2014年9月)。这样的资金规模也预示着我国社会责任基金行业还有很大的发展空间。同时,社会责任投资瓶颈的有效解决也将更加有助于我国社会责任基金的长久发展。

2015年6月2日,国家质检总局和国家标准委联合发布了社会责任系列国家标准,这是我国社会责任领域第一份国家层面的标准性文件。虽然业界当时预测,标准发布后将统一各类组织对社会责任的认识和理解,改变现在国内依据不同标准履行社会责任的混乱局面,给履行社会责任提供系统、全面的指导。然而,从目前的情况看,统一认识和理解是一个需要长期努力的结果,标准制定并不能一举破解社会责任投资的瓶颈。

发表评论