在金融市场上,波动率被投资者用于衡量资产价格波动的剧烈程度,而资产价格的波动实质上反映了资产所蕴含的风险。因此波动率也常被作为衡量资产风险的指标,并被用于对资产的风险管理。

对于普通投资者,波动率的含义则意味着股票或指数的"投机价值“。普通投资者通过低买高卖获利,较高的波动率则意味着投资者的投资目标实现的难易程度。

简单来说,资产波动率高的时候,往往意味着其处于明显的趋势波动中,波动率低的时候,则是资产处于震荡区间之中。

与价格的涨跌趋势类似,波动率也可以通过展示的形式画出图表,供投资者做为投资决策的依据。预测波动率与预测价格波动趋势一样非常困难,波动率会因为资产的突发性信息,投资者集中性买卖,相关市场的意外波动等因素发生难以预期的变化。波动率与价格趋势相比,具有更明显的均值回归特性,故其历史变化更具参考价值。

期权的价格变化与波动率关系密切,其标的物的历史波动率会影响到期权的价值。同时,不同行权价不同到期日的期权,还可以用隐含波动率做为价格相对高低的判断依据。简单来说,理解波动率是理解期权交易的关键。

1. 常用波动率的定义

(1)期权的隐含波动率通常可以通过T型报价表看到,是通过期权市场价格代入BS公式反推求出的波动率,是期权的市场价格中“隐含”的对标的资产波动率的预期值,包含市场中大量前瞻性的信息,反映了市场对于标的资产未来波动率的预期,因而在期权定价、标的资产市场预测以及策略交易中具有非常重要的作用,我们也可以把隐含波动率也可以理解为市场实际波动率的预期。

举例:以上证50ETF期权为例,当上证50ETF期权价格为2.3元/份时,一个月后到期、执行价格为2.3元/份的认购期权价格为0.058元/份,反推出的隐含波动率为20%。经过分析,在其他条件不变的情况下,隐含波动率每增加5%,期权价格约上涨22.4%。可见隐含波动率对期权价格有预期性作用。(计算公式:新期权价格=原期权价格+vega*隐含波动率)

(2)历史波动率,是指在过去某一段时间内收益率的波动程度,是运用历史数据计算得出,存在滞后性,对投资者的参考价值低于隐含波动率。计算是通过标的资产在过去某一段时间内的市场价格,计算历史回报率的标准差,得到历史波动率。另一个劣势是因为时间选取的区间不同,历史波动率的数据不一,选取时间较长,比如1年、2年等,生成一个平均的波动率水平,参考意义较低,选取较短时间,比如10天、20天等,则可能得到波动率异常值。投资者需要计算多个历史数据,通过对比进行交易判断。

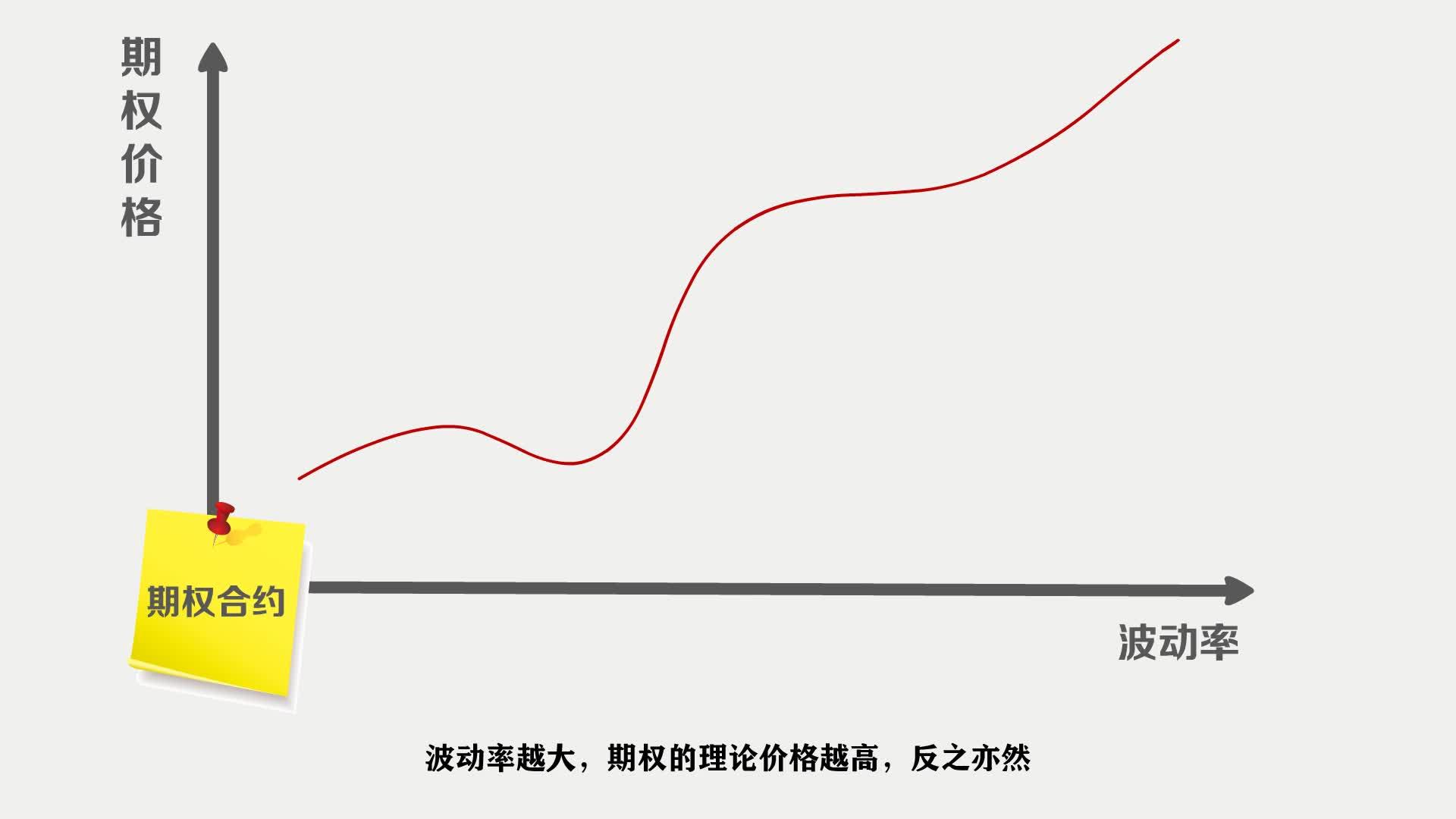

2. 波动率和价格的相关性

波动率越大,期权的理论价格越高;反之波动率越小,期权的理论价格越低。

波动率对期权价格的正向影响,可以理解为:

对于期权的买方,由于买入期权付出的成本已经确定,标的资产的波动率越大,标的资产价格偏离执行价格的可能性就越大,可能获得的收益就越大,因而买方愿意付出更多的权利金购买期权;

对于期权的卖方,由于标的资产的波动率越大,其承担的价格风险就越大,因此需要收取更高的权利金。

相反,标的资产波动率越小,期权的买方可能获得的收益就越小,期权的卖方承担的风险越小,因此期权的价格越低。

3. 波动率的数学表示

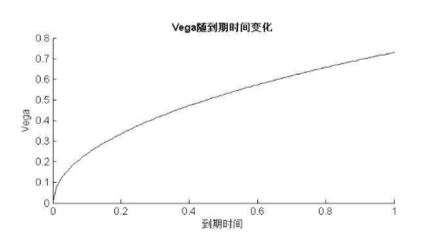

(1)希腊字母Vega

期权交易者通常使用希腊字母Vega来衡量波动率变化对期权价格的影响。

(2)vega的特性

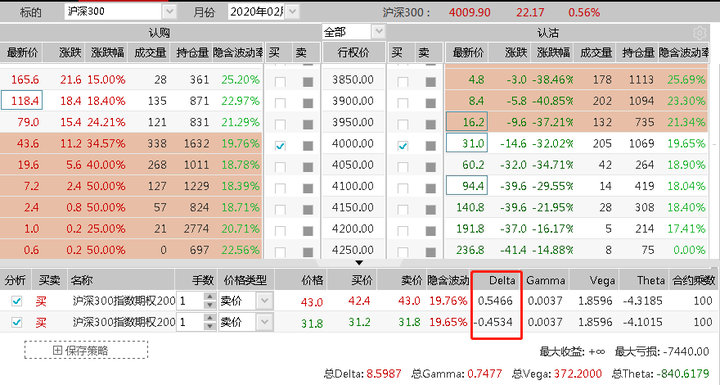

3)vega的应用

假设交易者发现期权价格很高,他认为隐含波动率会下降,则交易者可建立一个负的Vega头寸,若期权的隐含波动率确实出现下跌,交易者可获利。反之,假设交易者发现期权价格很低,他认为隐含波动率会出现上升,则交易者可建立一个正的Vega头寸,若期权的隐含波动率确实出现上涨,交易者同样可以获利。

4.波动率策略交易

单纯的买入期权,无论是看涨还是看跌期权,都意味着是在做多波动率,卖出期权则是做空波动率。我们可以发现,隐含波动率爆发性增长是期权买方的“福音”,而对期权卖方来说可能是一场灾难。

举例:2020年2月3日,春节后第一个交易日,受疫情影响,外盘出现大跌,A股开盘后呈现跳空大跌行情,期权波动率出现了明显的上升,作为期权的买方收获了超额收益;随后几个交易日,出现降波行情,隐含波动率不断下滑,期权卖方获得收益。

(1)做多波动率策略

若投资者认为波动率过低,最简单的方式是买入跨市价差策略或宽跨市价差策略,当标的资产的波动大到足够超出这个跨市或者宽跨市价差的构建成本时,交易者即可获利。

买入跨市价差策略或宽跨市价差策略的优势是损失有限,潜在获利无限,但由于构建该策略的成本较高(需要同时买入认购和认沽期权合约),而标的资产价格更多时候呈现震荡或者小幅波动,因而该策略往往难以战胜期权合约时间价值的衰减,投资者需要承受较长时间的浮动亏损。

此外,投资者还应根据期权的Delta来及时修正认购和认沽期权的比例,使得该头寸尽可能保持中性以规避风险。

举例:(买入跨式价差)2月17日,我们看到平值的看涨看跌期权隐含波动率在19%左右,相比于前两周隐波(30%)出现了明显的下跌,同时对比历史波动率(20%以上),我们认为未来期权波动率向上的可能性较大,所以采用买入跨式价差策略。

(2)做空波动率策略

期权做空波动率的策略主要预期未来标的价格会趋于横盘或者波动程度会趋于缩小。目前,比较常见的做空波动率策略主要包括以下三种:

一是卖出跨市价差策略或宽跨式价差策略。该策略也是最为常用的做空波动率策略,该策略同时卖出认购和认沽期权,因而可以获取较高的权利金收益,且该策略的胜率相对较高,盈利曲线更为稳健,但该策略的潜在损失无限;

二是牛市或熊市价差策略。如果隐含波动率增加,则该策略组合的价值就会减少,而如果隐含波动率降低,则该策略的价值就会增加。但使用牛市或熊市价差策略需要对标的资产价格未来走势有一定的预测,即如果认为标的价格上涨使用牛市价差策略,而如果价格下跌则使用熊市价差策略;

三是波动率反向套利策略。即卖出一份平值的长期认购期权并买入更多份的短期虚值认购期权,该策略头寸保持Delta中性,且有一个负的Vega值,也就是说当隐含波动率下降时该策略会盈利。

特别声明:本文章中所涉及的信息由光大期货依据公开的资料和信息进行编写。光大期货对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。光大期货已力求内容的客观、公正,但文中的观点、结论和建议仅供参考,投资者据此做出的任何投资决策与光大期货无关。

发表评论