随着人民币不断地贬值,就在前两日突破7关口,引起全球关注。与此同时,据网络媒体流传着这样一张图,香港找换汇店的人民币兑港币的价格已经跌至1:1。

看点

01

历史上的1:1

港币兑人民币出现1:1现象,离现在最近的是在2016年底,当时人民币进入下行通道,离岸最高触及7但没有破7时,香港部分便利店出现了1:1的现象。

上图为2016年底,7-11便利店为规避货币浮动带来的风险贴出的告示,人民币兑港币1:1。

当时甚至有找换汇点贴出100:105的告示,让人颇为惊讶。那么为什么人民币兑美元贬值,也会对港币贬值呢?

原来港币和美元是挂钩的,香港实行联系汇率制。所谓联系汇率制度,是一种货币发行局制度。根据货币发行局制度的规定,货币基础的流量和存量都必须得到外汇储备的十足支持。换言之,货币基础的任何变动必须与外汇储备的相应变动一致。

在联系汇率制度下,汇率的稳定主要由自动利率调节机制实现。香港金管局通过自动利率调节机制及履行兑换保证的坚决承诺来维持港元汇率的稳定。若市场对港元的需求大于供给,令市场汇率转强至7.75港元兑1美元的强方兑换保证汇率,香港金管局会向银行卖出港元,买入美元,使总结余增加及港元利率下跌,从而令港元从强方兑换保证汇率水平回复至7.75到7.85的兑换范围内。相反,若港元供过于求,令市场汇率转弱至7.85港元兑1美元的弱方兑换保证汇率,香港金管局会向银行买入港元,使总结余减少及推高港元利率,港元汇率随之由弱方兑换保证汇率水平回复至兑换范围内。

那么联系汇率有什么好处呢?第一个就是它的汇率固定。由于美元是全世界最强大的货币,所以港币和美元挂钩,也就有了坚强的保障。所以大家对港币非常有信心,在香港做生意,基本上不用担心汇率的波动,因为拿着港币的就等于是拿着美元。那第二个好处就是港币和美元自由兑换,没有任何的限制。最后一个好处就是香港基本没有外汇管制。所以这也是为什么这么多年,香港始终被国际的企业家、投资家,评选为全球最自由的营商环境之一。

所以2016年的时候,当时很多人在兑换美元的同时,也在配置港币。虽然今天还没有出现便利店贴出1:1的告示,但这天会很快到来。

看点

02

风险下,美元为何抢手?

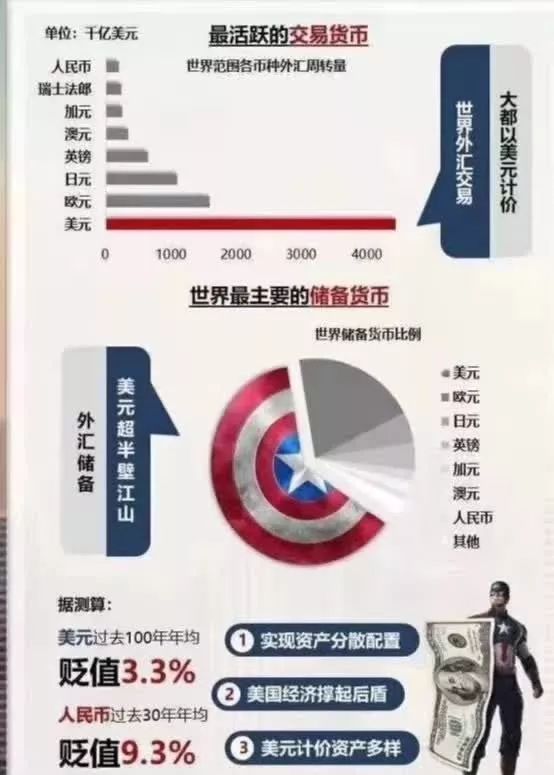

从二战之后,美元就是全球性的货币,一直到现在。直到今天,也没有任何一种货币,包括欧元,可以真正威胁到美元的地位。

因为美元从诞生以来一直都很稳定,虽然每年也在贬值,但是都在预期之内。

美元为何几百年来,一直都这么稳定,这是有原因的。我们来看一下美元的发行过程。

美元的发行机构叫做美联储,全称联邦储备系统。美联储主席杰罗姆·鲍威尔说:美联储的设计非常复杂,它和我们生活中的任何机构都不太一样。

美联储不是一个政府部门,美国政府管不着它。但是,美联储也不能算是一个私人机构,任何一个人想要控制美联储,都是不可能的。

美联储主要分两部分,联邦储备委员会,以及联邦储备银行。联邦储备委员会主要制定一些金融政策,降息或者加息都是这个机构决定的。联邦储备委员会有7名委员,需总统提名,参议院批准。但是,委员一旦任职,完全独立运作,不受总统管辖,也不受国会管辖。

运作模式和美国联邦最高法院的大法官简直一模一样,所以,想要控制美联储,和妄想控制美国最高法院一样,想都别想。

美国联邦储备银行算得上是一个私人机构,有12个分行组成,主要功能就是发行美元。12个地区联邦储备银行分布如下图:

目前,联邦储备银行的股东有三千多家银行。想要控制全美所有的银行,更是不可能的。

而且,联邦储备银行虽然有发行美元的权力,但是发行美元是有条件的。必须要有担保,才能发行对等金额的美元,布雷顿森林体系瓦解以后,这种担保主要就是美国国债。

美国政府虽然可以通过发行国债的方式,来间接影响美元的发行。但是,国债是需要还的,所以国债不能滥发,自然美元也没有滥发的基础。

世界上大部分国家,货币的发行权都在政府手里,政府很难抑制自己发行纸币的欲望。毕竟印点钱就能花,而且不用还。

了解美元的复杂发行过程,就能理解,美元为什么百年来一直这么稳定,这么抢手了。

看点

03

风险下,我们怎么办?

短期内,影响人民币走势的因素仍然非常复杂,我们可以分析,但很难预测。长期来看,一个国家的汇率,还是和经济增长,以及生产力的发展有密切关系。

对于个人投资者,应该尽量减少人民的储存量,调整个人理财方案。对于高净值者,更不应该把资产放在一个篮子里。在资产配置上,尽量多元化,不可忽视全球资产配置,特别是欧美市场。

我们知道,港币是和美元挂钩,而香港保单都是以美元和港币计价,持有香港保险,选择美元计价,即意味着持有美元资产。

通过香港这个全球金融中心来配置海外资产,对于内地人来说是最佳的选择。特别是趁着我国内地房产税和遗产税还没有正式落实的时候未雨绸缪,配置香港保险,把人民币风险降到最低。

那港险的优势在于哪里呢?内地人每天花2亿买香港保险,不单只是怕人民币贬值,更主要的原因还有以下几点:

参保范围广

在香港,除了一年以内自杀,枪毙的,几乎无任何事项不保。香港人寿险最大的优势是没有“免责条款”或“不保事项”,这在大陆基本上不可能实现。

保费便宜

相同年龄的被保人,香港保费通常是国内保单的60%-70%。而国内保费高主要是保险的销售渠道提佣过高造成的成本上升,钱都让保险公司的业务员赚了。

收益高

这是香港分红保险最大的优势,在香港的保险公司比如安邦、保诚等都是面向全球进行投资,投资领域广获利渠道多。目前,香港保险的预定利率普遍可以达到5%以上,有些甚至到7%-8%。而大陆保监会对内地保险业定价利率做了限制后,基本都在3.5%左右。香港保险产品收益优势明显,完全碾压内地保险。

避税避债

由于香港是避税港,遗产税自2006年后就不需要征收。即使是在全球征税的美国,只要是人寿保险金的赔付,不管是在哪里买的,都可以避税避债。很多高净值人群赴港购买保险,大多数是为了避税、避债以及避险的资产转移。

由于保险是隐形资产,保密度高。曾经有个新闻,一些濒临破产的中小企业主,把实业抵押给内地银行套取现金,转手到香港购买保险,将巨额资产暗渡陈仓转移至境外,期望在境外保险权大于债权的法律框架下,即使是公司被清盘,手中保单都不会打水漂而达到保全资产的目的。虽然这也是够决绝的,但也充分能说明香港保险避税避债的强大功效。

海外资产配置

香港保险以美元和港币计价,这是区别于内地保险的核心竞争力之一,尤其是人民币中期来看还在贬值通道,对中、高产阶级的强烈的资产避险需求都有很强的诱惑力。

寿命问题

由于香港是全世界第二长寿城市,人均寿命85岁。而香港保险的保费率又是按香港人均寿命来计算。而国内人均寿命为75岁,所以内陆客户在赔率上就会稍占便宜。这就使得香港保险相比起来保费更便宜、保障更高、投资回报也高。所以大陆人去香港购买重疾险是一个非常好的选择。

楹进集团

投资移民—保险理财—地产教育—家族信托

发表评论