毕友一言:

只有内心的坚定,才能把岁月留下的伤痕,化作成长的书签。

金融探索之供应链金融:概念、模式及发展历程

2016年2月14日,中国人民银行、国家发展改革委、工业和信息化部、财政部、商务部、银监会、证监会联合保监会发布的《关于金融支持工业稳增长调结构增效益的若干意见》,对供应链金融进行了专门表述,指出要推动更多供应链加入应收账款质押融资服务平台探索开展企业集团财务公司延伸产业链金融服务试点。

供应链金融是实业与金融的结合,也是互联网金融供给侧改革的创新之一。金融自身的创新,也能够创造新供给,从而增强国民经济的整体活力。处于资金链断裂困扰中的众多企业都亟需供应链金融服务,巨大的需求催生了供应链金融的蓬勃发展,各类金融机构以及传统产业都在积极布局供应链金融,纷纷看好这一市场的前景。从今天起,毕友金融探索系列将聚焦供应链金融来深入探索。

21世纪的竞争是供应链之间的竞争

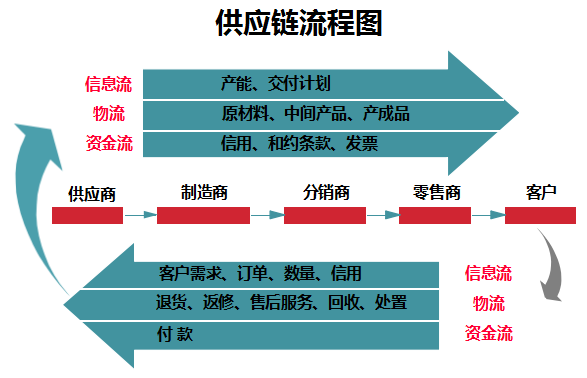

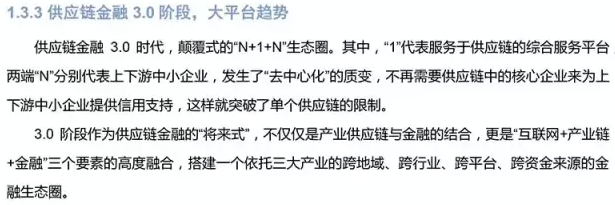

供应链是从市场需求出发,通过对信息流、物流、资金流的控制,从采购原材料开始,制成中间产品以及最终产品,最后由销售网络把产品送到消费者手中的,将供应商、制造商、分销商、零售商、直到最终用户连成一个整体的功能网链结构。

21世纪的竞争不是企业和企业之间的竞争,而是供应链与供应链之间的竞争。供应链管理能够大大提高企业的竞争力,普华永道发布的2013年全球供应链调查(GlobalSupplyChainSurvey2013)明确指出,那些把供应链视作战略资产的公司平均绩效比同行高出了70%。

供应链上传递的产品除了涵盖传统的原材料、半成品、产成品之外,还有一项重要的要素,即资金。对供应链上资金流的有效管理就是供应链金融。

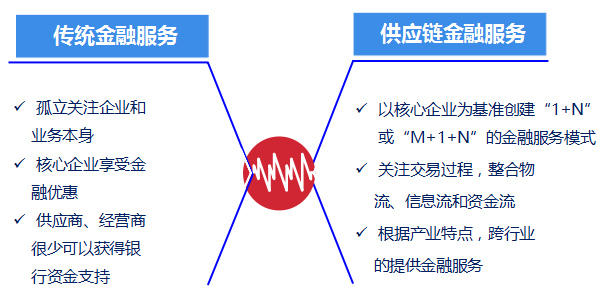

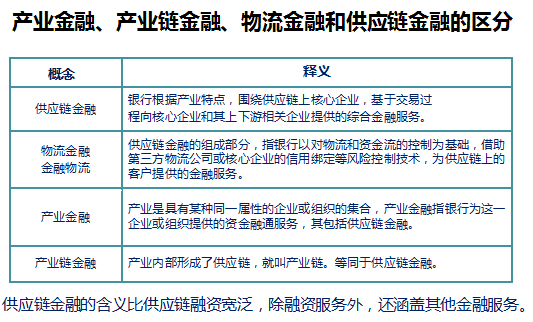

供应链金融(SupplyChainFinance,简称SCF)是一种独特的商业融资模式,依托于产业供应链对单个企业或上下游多个企业提供全面金融服务,以促进供应链上核心企业及上下游配套企业“产-供-销”链条的稳固和流转顺畅,降低整个供应链运作成本,并通过金融资本与实业经济的协作,构筑银行、企业和供应链的互利共存、持续发展的产业生态。

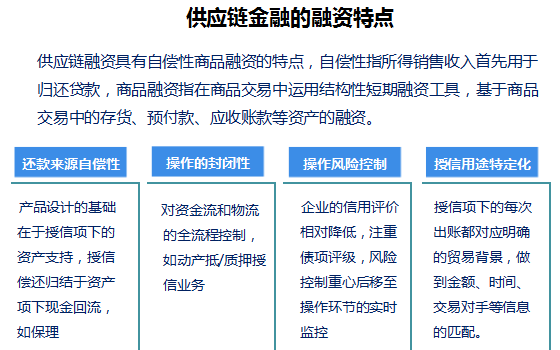

简单来讲,供应链金融就是将供应链上的核心企业以及与其相关的上下游企业看作一个整体,以核心企业为依托,以真实贸易为前提,运用自偿性贸易融资的方式,通过应收账款质押、货权质押等手段封闭资金流或者控制物权,对供应链上下游企业提供的综合性金融产品和服务。

供应链金融的主要模式

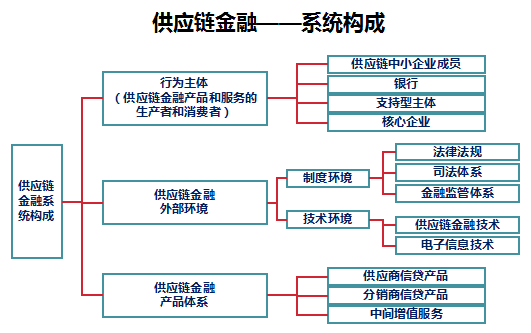

一般而言,商业银行才是供应链金融综合性金融产品和服务的提供主体。但供应链金融的发展模式并不只有商业银行主导这一种。供应链金融在国外的发展比较成熟,主要的模式有银行主导型、核心企业主导型以及物流企业主导型三种。

其中,银行主导的模式主要是银行以买卖交易中买方购买货物后从卖方收到的货物提单和有效发票为依据,为买方办理承兑汇票,并向卖方支付货款,买方在制定日期内偿还货款和融资款。这样既能满足买卖双方的交易需求,也能缓解买方的资金压力,同时还能降低银行的风险。

核心企业主导模式主要存在于制造业,主要是核心企业基于自身的设备提供相应的租赁和货物代持服务,在为买方提供资金支持的同时也扩展了自己的业务规模。

物流主导模式主要是拥有信息、货物监管以及客户关系优势的物流商为交易的卖方企业提供应收账款融资服务。

如果按照融资所需的资产不同,供应链金融模式可以分为应收账款融资模式、融通仓融资模式以及保兑仓融资模式。这三种融资模式的依据资产分别为:应收账款等应收类资产、存货以及预付账款等预付账款资产。

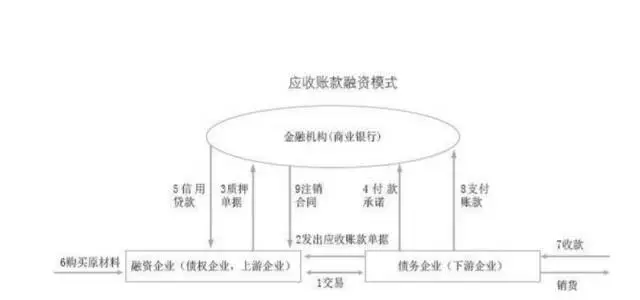

应收账款融资模式主要是企业以未到期的应收账款质押给金融机构办理融资的一种融资模式。

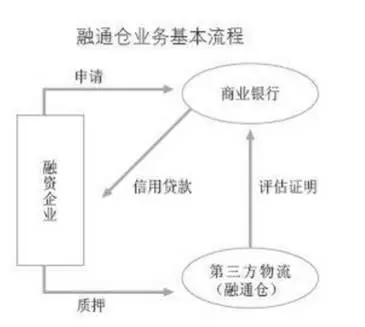

融通仓融资模式是企业以存货作为质押向金融机构办理融资业务的融资模式,主要包括质押担保融资模式和信用担保融资模式。

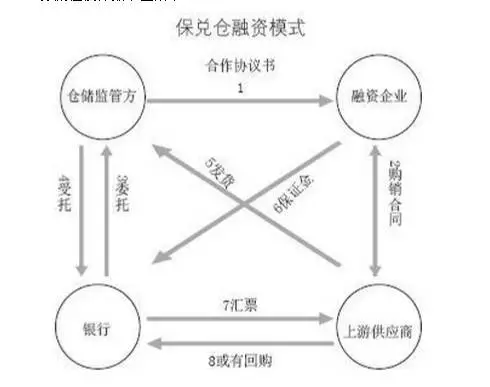

保兑仓融资模式是在供应商(卖方)承诺回购的前提下,融资企业(买方)向银行申请以卖方在银行指定仓库的既定仓单质押的贷款额度,并由银行控制其提货权为条件的融资业务,这一模式使用于卖方回购条件下的采购。

我国供应链金融发展的三阶段:从1.0到3.0

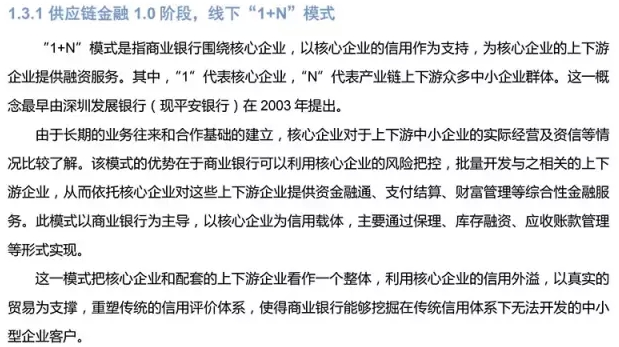

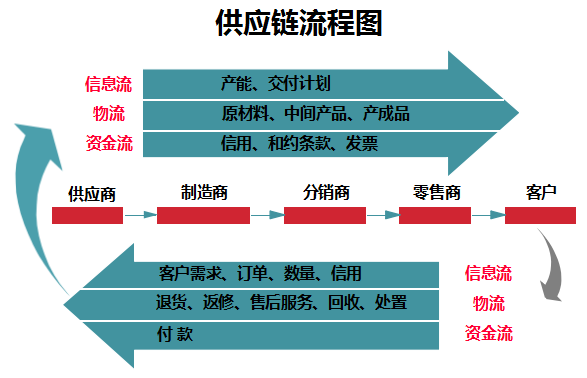

供应链金融1.0阶段——“1+N”模式:以银行为主导的线下模式,银行基于供应链中的核心企业“1”的信用支持为其上下游企业“N”提供融资服务。

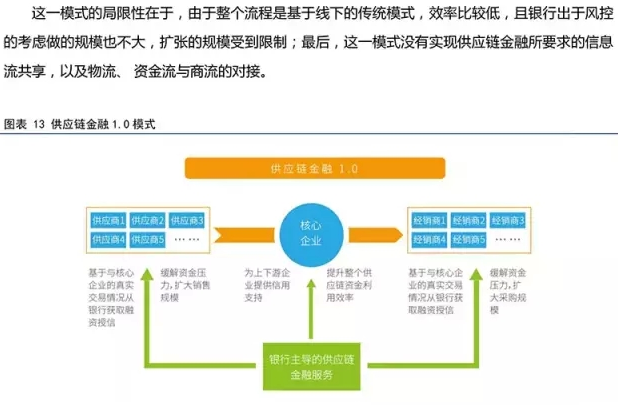

随着互联网技术的推进,供应链金融2.0阶段应运而生,2.0阶段即是“1+N”模式的线上版本,通过技术手段对接供应链的上下游及各参与方,其中包括核心企业、上下游中小企业、银行等资金提供方、物流服务商等,将供应链中的商流、物流、资金流、信息流在线化,实时掌握供应链中企业经营情况从而控制融资贷款的风险。

而供应链金融3.0阶段则是通过互联网技术的深度介入,打造一个综合性的大服务平台代替核心企业“1”来给平台上的中小企业“N”提供信用支撑。

发表评论