硝苯地平作为临床常用CCB类降压药物,是国内外相关指南推荐的一线用药。硝苯地平控释片较缓释片不良反应发生率更低,加之原研企业拜耳的强势推广和品牌效应,目前原研拜新同(硝苯地平控释片)市场占有率极高,超过80%。

米内网数据显示:硝苯地平全国销售约56.43亿元,其中公立医院销售达24.8亿元,药店销售约17.7亿元。因很大程度受控释技术限制,目前国内仅上海现代1家企业以控释片剂型获批,尚未布局一致性评价;

目前,国内降压主流且一线用药中,氯沙坦钾片、厄贝沙坦片、厄贝沙坦氢氯噻嗪片、氨氯地平等均先后纳入“4+7集采”和“25省扩面集采”,而仍处于“非集采状态”的硝苯地平无疑是集采过渡期非常受关注的降压药产品。

本期将重点剖析硝苯地平的市场现状与竞争格局,为“医药人”提供必要的支持与参考!

硝苯地平销售量仅次于氨氯地平,有望争夺龙头宝座

从销售金额看,CCB类TOP5产品分别为:氨氯地平、硝苯地平、左旋氨氯地平、非洛地平和尼莫地平,分别占据29.95%、26.52%、21.92%、10.13%、3.95%的份额。硝苯地平销售仅次于氨氯地平,是最有希望争夺CCB龙头之位的产品。

硝苯地平市场近60亿,拜新同仍“独领风骚”!

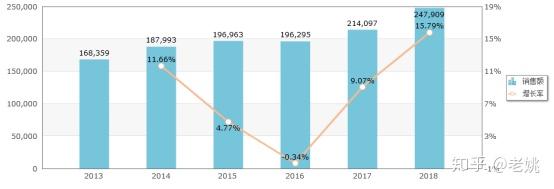

近年来,硝苯地平制剂市场份额平稳增长,2018年全国销售约56.43亿元,其中药店销售约17.7亿元,城市公立医院销售24.79亿元(含片、控释片、缓释片),增长率15.79%,预计氨氯地平集采后,硝苯地平可能会大幅增长。

2013~2018年中国城市公立医院硝苯地平销售情况(单位:万元)

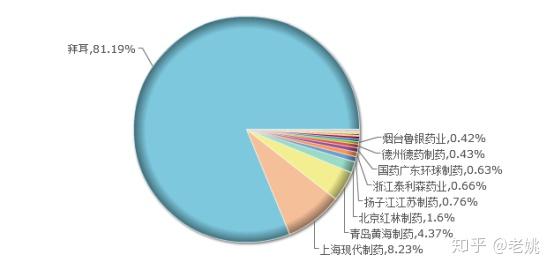

从企业竞争格局看,原研企业拜耳始终是硝苯地平制剂的主导企业,极具临床基础和品牌优势。从城市公立医院销售情况可以看到,拜耳销售占比最大为81.19%;上海现代是目前国内唯一以控释片剂型获批的仿制药,占比其次为8.23%;其他以缓释片剂型获批的企业众多,但只能争夺有限的市场份额。

氨氯地平片在“25省扩面集采”中,苏州东瑞最低中标价格仅为0.057元/片(5mg),而从硝苯地平控释片的中标价看,拜耳的拜新同30mg价格约3.86元/片,上海现代制药的硝苯地平控释片30mg价格约为2.35元/片。目前硝苯地平口服常释剂型为医保甲类,缓控释剂型为医保乙类,片剂5mg、10mg及缓释片20mg、30mg为国家基药。

集采尚未波及,硝苯地平仍保持价格优势。普通片及缓释片作为国家基药产品,后续极有可能纳入“集采”,但存量市场有限;加上硝苯地平控释片相较于缓释片不良反应发生率更低,因此,现阶段可能仍是原研控释片主导市场。

2018年中国城市公立医院硝苯地平企业占比

硝苯地平缓释片即将混战,控释片或可“长期关注”!

目前国内硝苯地平原料药有超过20个企业批文,制剂企业众多,仅硝苯地平片就拥有超过200个文号,胶囊及软胶囊剂型超过20家获批企业,缓释片和缓释胶囊约30家获批企业,控释片目前仅拜耳和上海现代制药2家企业获批。

无论原料药还是制剂,硝苯地平均属高度竞争产品,而更具竞争优势的控释片剂型目前尚无更多企业布局,极难突破的“控释技术”将是未来硝苯地平制剂的“企业分水岭”,这也给予了拜耳持续保持高市场份额的条件。目前集采产品主要针对口服常释剂型,以片剂、分散片、胶囊为主。以控释片剂型销售为主的硝苯地平尚不具备集采条件,在过渡期内,硝苯地平控释片将是更具竞争优势的降压药。因此,医药人应重点关注有能力尽快通过一致性评价的硝苯地平控释片企业。

截止2019年10月25日,硝苯地平控释片仅南通易亨制药一致性在审,尚无其他企业布局控释片一致性评价。缓释片已有6家企业一致性在审,且有约10家企业已布局缓释片BE试验。可见硝苯地平缓释片一致性评价竞争十分激烈,猜测即便缓释片纳入集采,除非出台“将缓释片与控释片视为相同剂型”的相关政策,否则缓释片无法撼动控释片的临床地位。

总而言之,硝苯地平无疑是最有可能接任氨氯地平CCB“龙头老大”的降压药。目前集采尚未涉及缓控释制剂产品,缓释剂型与控释剂型是否视作“相同剂型”进行招标竞价或是否会纳入“集采模式”等均尚未可知。但硝苯地平控释片的临床治疗价值、市场基础或品牌优势均优于缓释剂型,若能够突破“技术壁垒”,快速通过控释片的一致性评价,将有更多机会抢占拜新同的大存量市场,也是医药人应该重点关注的产品方向!

发表评论