尽管目前投资者以及分析人士对于美国股市是处于科技股大泡沫之中还是强劲长牛态势分歧较大,但一些专业投资机构以及多项指标均暗示,美股创新高之后持续上涨的势头可能将有所停歇。美国银行全球研究(BofA Global Research)的数据显示,美股基准股指——标普500指数过去五个月上涨了25%以上,这种现象自上世纪30年代以来只出现过10次。CFRA Research数据显示,在AI芯片巨头英伟达(NVDA.US)无与伦比业绩以及惊人股价涨幅的带动下,标普500指数今年迄今已创下16个创纪录高点,为1945年以来频率最高的第一季度。

美股基准指数——标普500指数,自2024年以来屡创历史新高,目前徘徊于高位附近,似乎有横盘迹象。那些看涨美股后市的投资者们普遍认为,这些惊人的涨幅源于美国经济以及美股上市公司坚实的基本面,而不是伴随过去的泡沫现象而来的那种猖獗的投机行为。投资者们经常提到的基本面因素包括强劲的美国经济、美联储今年将降息的预期,以及对人工智能商业潜力或者人工智能引发生产效率大幅提升的兴奋情绪。

一些技术指标暗示,美股回调时机即将到来

然而,一些对于美股后市较为谨慎的投资者认为,市场几乎不间断的上涨意味着大幅回调的时机已成熟。标普500指数上一次累计下跌超过5%是在去年10月,但是美国银行的统计数据显示,从历史角度来看,这种幅度的抛售平均每年发生三次左右。标普500指数今年以来已累计上涨8.5%。

道富环球投资顾问(State Street Global Advisors)首席投资策略师迈克尔•阿隆(Michael Arone)表示:“市场已经消化了很多利好层面的消息。”“在我看来,这只是表明市场风险偏向下行。”

目前还不清楚是什么主要逻辑导致近期间歇出现的市场抛售,在大多数投资者看来是“获利了结情绪”作祟。尽管强于预期的通胀削弱了人们对美联储今年降息幅度的预期,但许多分析人士认为,借贷成本将从6月开始下降,并且降息幅度在75个基点左右,与12月FOMC点阵图显示的中值一致。此外,消费者价格上涨也被视为经济基本面强劲的有力证据之一。

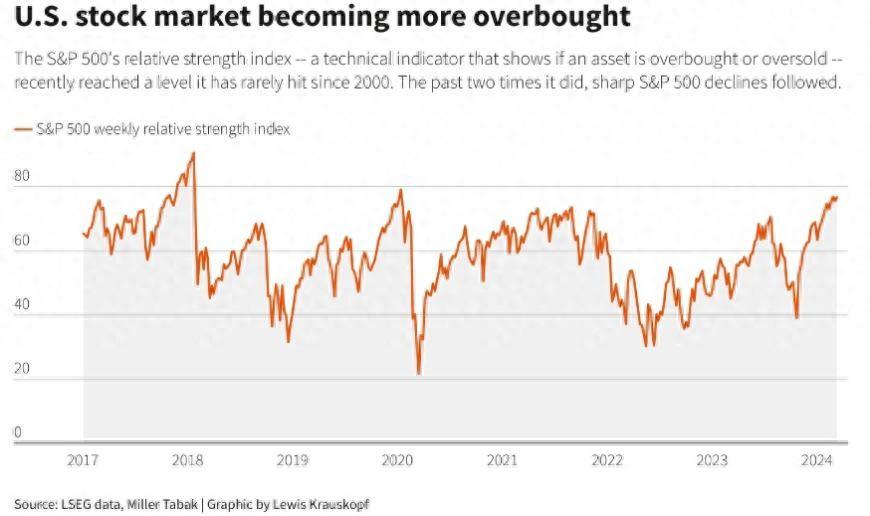

投资者基本上没有理会美国地区银行的不稳定等其他层面的担忧。然而,一些技术面的指标正在发出警告。Miller Tabak数据显示,标普500指数每周相对强弱指数(RSI)攀升至略高于76,这是2000年以来很少超过的水平。RSI是衡量股票是否超买或超卖的技术面指标。

在该指数最近两次超过这一水平之后,均出现过大幅抛售:2018年1月标普500指数大幅下跌10%,以及在该指数于2020年1月超过这一水平后,随着新冠疫情的出现,该指数此后一度暴跌30%。

Miller Tabak首席市场策略师马特•马利(Matt Maley)表示:“这些都不一定意味着我们正在看到一个重大的长期顶部。”“然而,它确实告诉我,实质性的短期回调时机已经成熟。”

投资者日益增长的乐观情绪也引发了谨慎态度。截至上周,美国个人投资者协会(AAII)最新的每周调查显示,对未来6个月美国股市前景持乐观看法的投资者比例升至51.7%,这是近三年来这一比例第四次超过50%。

一般来说,高度乐观情绪通常被视为逆势的指标,因为这意味着出现积极惊喜的回调可能性提高了。“目前的情绪背景确实使得市场容易出现短期调整。”来自嘉信理财(Charles Schwab)高级投资策略师凯文•戈登(Kevin Gordon)表示。

历史数据则表明,当前的涨势可能将有所暂停。标普500指数在1月19日正式打破2022年初创下历史新高时收复了此前2022年熊市中的所有失地,自1月19日以来更是屡创新高,从当时迄今已累计上涨约7%。

这与过去的反弹是一致的,当美国股市在突破新高后往往继续攀升一段时间。不过,CFRA首席投资策略师斯托瓦尔(Sam Stovall)表示,在12次出现这种持续攀升的情况后,股市此后都曾出现过至少5%的回调幅度。

AI热潮刺激下,美股强劲涨势已产生泡沫? 多重迹象显示并非如此

对一些投资者来说,市场的乐观情绪——加上英伟达以及其他专注于人工智能领域的科技公司的股价呈抛物线走势,让这些谨慎的投资者们联想起过去几次资产价格飙升至不可持续的高度,然后又暴跌的情况,比如2021年的meme股投资狂潮和1999年的互联网泡沫时期,这两大时期均以暴跌收场,且时隔多很长一段时间才收复如此巨大的跌幅。

英伟达的股价在2023年翻三番之后,今年以来涨幅高达惊人的80%,并且晋升成为美股市值排名第三的科技巨头。今年以来,其他与人工智能相关的科技股价格也实现无比强劲的涨幅,其中包括“AI大牛股”超微电脑(SMCI.US),该公司股价自2024年以来疯狂飙升约300%,并将加入标普500指数。

摩根大通的策略师们写道,英伟达股价表现与标普500指数的表现有着密切的关系。“我们提醒投资者,当人工智能兴奋情绪达到顶峰时,这种关系对于标普500指数来说可能将变成消极的信息。”策略师们表示。

然而,其他投资机构则注意到了这波围绕人工智能的全球投资热潮与过去的泡沫时期,尤其是科技股泡沫时期有明显的不同之处。

Truist联席首席投资官基思•勒纳(Keith Lerner)写道,以三年为时间跨度,标普500指数科技类股票的表现比整体标普500指数高出30%左右。勒纳表示,这与30年期限的平均水平大致相符,并且远低于2000年3月互联网科技泡沫时期略高于250%的这一历史峰值。

新股发行市场似乎也没有什么欢欣鼓舞的迹象,美股市场的首次公开发行(IPO)甚至显得略微冷淡。

投资者对新股的兴趣有限是另一个指标,表明市场缺乏泡沫时期通常会出现的那种兴奋情绪。数据显示,1999年,在美国融资超过1亿美元的IPO中,约为42%的公司在上市首日收盘时股价上涨了50%或更多。而在2024年,只有一家公司达到了这一标准。

1999年,美股IPO市场筹集了约890亿美元。虽然美股IPO市场筹资规模在2021年创下约3000亿美元的新高,但自那以后便陷入了困境。今年以来,共有36家公司在美股市场进行了IPO,共筹资72亿美元。

来自DataTrek Research的联合创始人尼古拉斯•科拉斯(Nicholas Colas)表示,在标普500指数于2022年1月创下当时的历史峰值之前,2023年只有54家公司进行ipo,而2021年有311家。

“自2023年年中以来,股市情绪已经大幅回暖……但远未达到此前市场峰值的那种激进的看涨水平,”美银全球研究(BofA Global Research)股票和量化策略师萨勃拉曼尼亚(Savita Subramanian)写道。该策略师最近将标普500指数的年终目标从5100点大幅上调至5400点。周二,该指数收于5175.27点。她强调道:“在我们看来,这轮牛市完全具备基本面支撑。”

关于涵盖英伟达等7只美股大型科技股的“Magnificent 7”的泡沫担忧情绪发酵,在投资机构Ned Davis Research(NDR)看来明显是市场过度担忧的结果。NDR表示,在强劲的业绩基本面以及经济基本面支撑下,美股在2024年呈现出“普涨态势”。

NDR在报告中表示,除了“Magnificent 7”,标普500指数中的大多数股票仍处于长期上涨趋势,NDR所统计的涵盖各行各业的大盘、中盘以及小盘股中,近70%的股票交易价格高于200日移动平均线。

Bloomberg Intelligence策略师Gina Martin Adams和Gillian Wolff编制的数据显示,标普500指数中处于历史高位的股票所占比例有所上升,达到了2022年初以来的最高水平。但是策略师在一份报告中表示:“即便如此,仅仅不到三分之一的股票处于历史高位,这为牛市吸引参与者留下了充足的空间。”

策略师们补充称,相比之下,2000年初互联网泡沫即将破裂时,标普500指数中处于历史高位的股票所占比例正在下降,从1997年的60%降至2000年初的20%。

此外,标普500等权重指数刚刚触及历史高点,表明涨势正在扩大,加之标普500指数最大成分股的估值也远低于以往市场周期高峰时期领头羊的估值水平。

一些科技巨头的强劲利润也拉低了原本极高的估值。尽管估值仍然相对偏高,但远低于此前的峰值。数据显示,美股“七巨头”的市盈率接近自2015年以来的平均水平。以标普500指数中最大的五只成分股为例,它们的市盈率不到2000年初排名前几的股票——英特尔、思科、微软和戴尔——的一半。此外,人工智能和机器人等领域的科技股的估值也受到了影响,其中多数科技股的市销率处于或低于5年平均水平。

在美国银行以及巴克莱银行的策略师们看来,如果美股出现“明显的回调”,可能是逢低买入标普500指数的良机。美银预计标普500指数年底将达到5400点,巴克莱银行可谓是华尔街最看好美股后市的投资机构。将该机构对美股基准指数——标普500指数的年底目标价从4800点大幅上调至5300点,主要因预期美股将继续受益于大型科技公司的丰厚盈利数据和美国经济在市场意料之外的优异表现。巴克莱在报告中还指出,如果大型科技公司的盈利数据延续超预期的强劲表现,那么该机构认为标普500指数今年年末将有可能达到6050点。

此外,萨勃拉曼尼亚(Savita Subramanian)等美银策略师在最新研报中将该机构对标普500指数成分公司的整体每股收益预期从235美元上调至250美元,与BMO Capital Markets和德意志银行一同成为华尔街中最乐观的利润前景预测机构。美国银行还预计2025年的每股收益将达到275美元。

本文源自智通财经

发表评论