当前美股每下跌10%,美国消费支出将下降1%,产能利用率下降1.2%,拖累美国GDP0.7个百分点。

本刊特约作者 乔国荣 毛婧宁/文

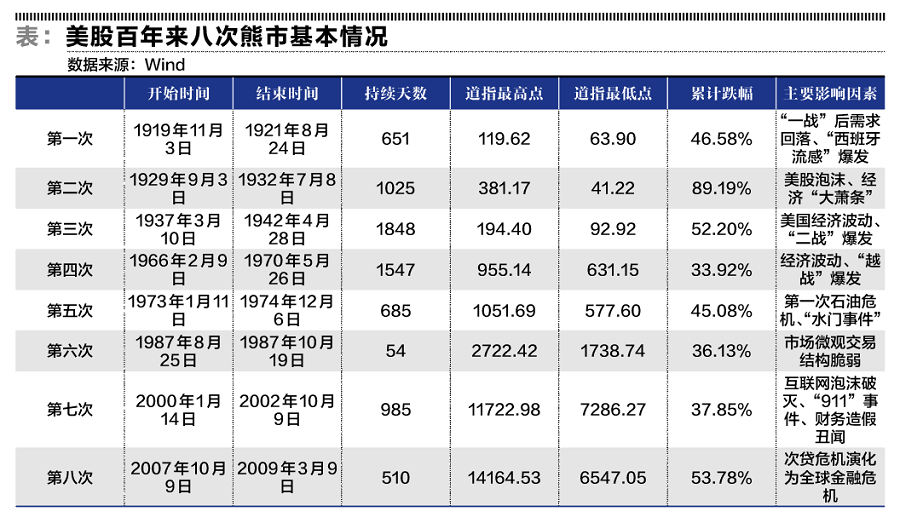

1919年至2019年,道琼斯指数共经历过八次较为明显的熊市。从时间维度看,平均持续时间两年半,其中最长一次历时五年多,最短一次仅持续了两个月。从空间维度看,跌幅平均为49%,其中跌幅最大的一次累计下跌89%,跌幅最小的一次累计下跌34%。从技术分析看,除1987年股灾外,其余七次熊市均有效击穿并长时间处于道指960日均线以下。该现象可用于判断美股的牛熊分界。

从影响因素看,经济和金融体系自身的周期性和脆弱性以及战争、瘟疫、政治等事件性冲击是导致美股进入熊市的主要原因。从对经济的影响看,随着美股在美国经济体系中的重要性不断上升,美股下跌对经济的拖累也愈发明显,主要通过导致居民财富缩水进而抑制消费、影响企业股票融资两个渠道冲击实体经济。有研究显示,当前美股每下跌10%,美国消费支出将下降1%,产能利用率下降1.2%,拖累美国GDP0.7个百分点。

第一次:1919年11月至1921年8月

基本走势:单边下跌,探底历时较长。道琼斯指数自1918年震荡上行,于1919年11月3日站上峰值119.62点,随后开启了近两年的熊市,至1921年8月24日方才筑底企稳,达到该轮熊市底部63.90点,期间累计回撤46.58%。随后两年多的时间里,美股在经历了小幅技术性修复行情后,进入了震荡盘整期,直至1924年6月才重拾升势。

影响因素:由“一战”结束后的需求回落以及“西班牙大流感”蔓延引发。第一次世界大战(1914-1918年)期间美国本土受战争影响较小,一度成为全世界的“避风港”;期间战需物资需求增长较快,美国工业企业的盈利得以大幅改善。但随着1918年11月战争结束,相关需求渐趋回落。与此同时,“西班牙大流感”爆发,影响了经济基本面,并加剧了投资者的恐慌情绪。美国堪萨斯州自1918年3月起爆发了流感疫情,并逐渐扩散至全国范围。据不完全统计,至1920年春季疫情结束时,“西班牙大流感”在全世界造成约10亿人感染,死亡超过5000万人。

第二次:1929年9月至1932年7月

基本走势:震荡下行,是跌幅最大的一轮熊市。道琼斯指数在1929年9月3日达到381.17点的高点后开始逐步回落,10月中旬开始崩盘,一个月内道指下跌42%;短暂企稳反弹后开始阴跌,直到1932年7月8日达到41.22点的历史低点后才出现反转。这轮熊市持续时间近三年,期间道指累计下跌89.19%,是美股8次熊市中跌幅最大的一次。

影响因素:美联储加息刺破美股泡沫,美股崩盘促使美国经济陷入萧条。1920年代后半段,美国贫富差距逐渐加大,导致总需求趋弱,经济增长开始放缓。1927年至1929年GDP年均增长1%,明显低于之前三年4%的平均增速。与此同时,生产和投资过剩,资金大量涌入股市,投机风气盛行,道指自1927年开始加速上涨,走势与经济基本面明显背离,泡沫化程度加剧。为了抑制股市过快上涨,美联储于1928年开始收紧货币政策,两年内7次上调贴现利率,成为压垮美股的“最后一根稻草”。美股的崩盘使投资者的财富大幅缩水,悲观情绪迅速蔓延至实体经济,企业收缩投资,大量人员失业和破产,美国GDP于1930年开始陷入负增长。为了转移矛盾、保护国内产业,美国政府于1930年6月发起全球性贸易战,但反而进一步加剧了经济的萧条,并促使美股持续下跌。

第三次:1937年3月至1942年4月

基本走势:下跌-盘整-下跌,是最长的一轮熊市。1933年罗斯福就任总统实施新政,美国经济摆脱大萧条,开始持续复苏,美股进入牛市。道琼斯指数在1937年3月11日达到194.4点的收盘高位后开始下跌,直到1942年4月28日的最低点92.92点,历时五年多,是美股8次熊市中持续时间最长的一次;期间道琼斯指数累计下跌52.2%。这段时期的走势可进一步分为三个阶段:第一阶段是1937年3月至1938年3月,道指震荡下行,累计跌幅近50%;第二阶段是1938年4月至1941年8月,道指呈横盘整理态势,总体小幅上行;第三阶段是1941年9月至1942年4月,道指再度下探,累计下跌近30%。

影响因素:由美国经济波动及“二战”爆发所导致。1937年二季度至1938年二季度,美国经济出现了一轮滑坡,劳动力成本上升,企业盈利预期显著下降,投资收益率开始降低。据测算,期间美国实际GDP下滑幅度达10%。同时,为了防止黄金过多涌入成为基础货币的一部分,美联储过早的退出了宽松的货币政策,1936年下半年至1937年上半年三次大幅上调存款准备金率,导致市场流动性趋紧。

1939年9月,德国入侵波兰,第二次世界大战爆发。此时美国保持中立,投资人预期国防订单会促进经济发展,为道指走势提供了一定支撑。1940年5月,德军发动“闪电战”,在欧洲战场节节胜利,投资者担心战争会旷日持久、破坏贸易,引发新的萧条,道指随之出现了短暂的跳水。但在英军完成敦刻尔克大撤退后,美股又一度大幅反弹。1941年9月后,随着德军进攻莫斯科、日军偷袭珍珠港后在太平洋战场持续获胜,美股再次开始持续下跌,直到二战局势出现转折,尤其是在中途岛海战胜利后,美股才开始反转,开启了长达4年的牛市。

第四次:1966年2月至1970年5月

基本走势:下跌-反弹-下跌,累计跌幅较小。1966年初至1970年中旬,美股经历了两轮较为明显的回调,从最高点至最低点的累计跌幅为36.31%。分阶段看,1966年2月至10月期间的第一轮下跌,道指从995.14的高点下跌至744.31点,累计跌幅达23.87%;随后企稳反弹,但未突破前期高点;1968年末至1970年5月,美股又经历了第二轮下跌,道指从985.21点的阶段性高位下跌至631.15点的低位水平,累计跌幅达35.82%。

影响因素:由经济波动及“越战”引发。1966至1967年,德国出现了战后经济危机,并对全球经济形成拖累,导致1967年美国政府的财政赤字大幅走高,通货膨胀加剧,美元信用被削弱,各国政府和投机者们纷纷开始抛售美元、转而囤积黄金,美国出现“黄金危机”;同时,1965年至1968年末,美国10年期国债收益率累计上涨逾3%,利率的抬升一定程度上也压制了美股估值。

1968年,美国深陷越战泥淖,肯尼迪总统和黑人民权领袖马丁路德金相继被暗杀,各地爆发反战游行,社会充斥着愤懑情绪,导致政局动荡,经济也有所衰退。1969年尼克松上台后仍未扭转通胀加剧和经济衰退,而美联储仍实行紧缩的货币政策,此间美股又一次下挫。

第五次:1973年1月至1974年12月

基本走势:震荡下行,期间有两个阶段快速下跌。1970年代初,美股走势总体以宽幅震荡为主。道琼斯指数在1973年1月10日达到1051.69点的阶段性高点后开始逐步回落,至1974年12月6日577.6点的阶段性低点,历时近两年累计下跌45.08%。其中,1973年11月前后和1974年8-9月,道指出现两轮快速下跌,跌幅均逾20%。

影响因素:受第一次石油危机和“水门事件”等事件性冲击明显。彼时美国经济正处滞胀状态,1973年,美国GDP增速逐步下行,通胀水平逐步抬升。为了缓解通胀压力,美联储货币政策从紧,利率持续上升。基本面和资金面均给美股带来下行压力。1973年10月6日,第四次中东战争爆发,10月下旬,主要产油国纷纷宣布中断向美国出口石油,道指于10月底开始快速下行。1974年8月8日,美国总统尼克松因“水门事件”被迫辞职,道指也随之加速下行。

第六次:1987年8月至10月

基本走势:短期暴跌,是一次“非典型”熊市。1987年美股的股灾发生的毫无征兆。10月之前,美股走势总体较为健康,道琼斯指数在8月25日达到2722.42点的阶段性高点后小幅回落。10月开始,道指下跌速度逐步加快,特别是10月19日的“黑色星期一”,道指单日跌幅达22.61%,市场陷入极度恐慌,大量卖盘堆积导致交易系统崩溃。随后两个交易日道指大幅反弹,此后逐步恢复正常。

影响因素:资金面的短期扰动和市场微观交易结构的脆弱性是引发暴跌的主要原因。1980年代中后期,美国经济基本面较为稳定,特别是《广场协议》签署后净出口成为拉动美国经济增长的重要动力。导致美股在1987年8月底见顶回落的宏观因素主要是利率的加速上行和美元的贬值。而根据美国官方对1987年股灾复盘的《布雷迪报告》,10月13日以来的连续下跌,导致很多采用组合保险策略的机构以及部分需应对赎回的共同基金,进行机械式、不计成本的抛售。这些投资者的抛售以及其进一步抛售的预期,引起市场上很多交易驱动型的基金机构跟随性抛售,又进一步刺激了组合保险机构与共同基金的响应性抛售。并且,组合保险机构与其他机构在股票和股指期货两个市场同时卖出,抛压又通过指数套利机制从期货市场传导至股票市场。此外,做市商在面临压倒性的抛压时,也无法做到价格平稳过渡。上述因素最终导致股价在10月19日出现断崖式下跌。

第七次:2000年1月至2002年10月

基本走势:道指阴跌,纳指急跌。1990年代,美股出现了长达十年的牛市,特别是90年代末期,互联网行业快速发展,叠加亚洲金融危机后全球资金为避险大量涌入美国股市,推动美股加速上涨。道琼斯指数在2000年1月14日达到11750.28点的峰值后开始持续震荡下行,于2002年10月10日下探至7197.49点的阶段性低点,持续时间近三年,累计下跌38.75%,总体呈现阴跌走势。纳斯达克指数于2000年3月10日见顶,与道指基本同步见底,期间累计下跌78.41%,是明显的急跌走势。

影响因素:主要由互联网泡沫破灭、“911”事件及财务造假丑闻引发。2000年初,美股过热迹象已较为明显,特别是科技股的泡沫十分严重,道琼斯指数市盈率达26倍,纳斯达克指数市盈率达到150倍。与此同时,为了遏制经济过热和资产价格泡沫,美联储自1999年6月至2000年5月先后六次上调基准利率,美股流动性环境趋紧。2000年3月至5月,几乎所有科技股披露的四季度盈利增速均远低于预期。4月微软被判违反《反垄断法》,引发了互联网泡沫的破灭,纳斯达克市场出现踩踏行情,拖累了道指走势。2001年“911”事件后,美股经历了史上最长休市期,恢复交易首日道指大跌7.13%,随后四个交易日继续下探。此外,2000年3月,“安然事件”爆发;2002年,通用电气与世通公司也陷入会计丑闻。接连的财务造假事件不但点燃了美股的做空情绪,还破坏了市场经济的底层基础设施,严重损害了美股投资者信心,促使道指在2002年加速下跌。

对经济的冲击:主要体现在对新经济的影响。2000年至2002年,美国GDP增速分别为4.1%、1.0%和1.7%,减速较为明显。但总体看,这主要还是由美国经济周期性下行所致。期间,美股下跌对美国经济的影响主要体现在新经济层面。纳斯达克指数的崩盘阻断了科技企业的融资链条,引发了互联网企业的倒闭潮。据统计,仅在2000年就有212家互联网企业破产,环球通讯公司等互联网巨头也未能幸免。

第八次:2007年10月至2009年3月

基本走势:下跌速率先缓后急。此前,美股已经历了四年多的牛市。道琼斯指数在2007年10月9日见顶,当日收于14164.53点。此后一路下挫,直到2009年3月9日见底,收于6547.05点,持续时间将近一年半,累计跌幅达53.78%。在下跌初期,道指跌势相对较缓;自2008年9月起开始加速下跌。

影响因素:由次贷危机演化为全球金融危机。2003年至2006年,美国经济复苏势头良好,年均GDP增速在3%左右。美股的估值水平也处在合理区间,2007年10月,道指市盈率约为18倍,处于历史平均水平。隐患主要出现在房地产市场。此前美国政府为了刺激经济复苏大幅放宽了信用条件,促使次级贷款大量发放,推动美国房价一路攀升。2006年6月,美国10大城市的房价涨至历史新高,是10年前的2.9倍。而金融自由化的浪潮驱使华尔街创造出大量基于次级贷款的衍生品,进一步强化了这一链条。2007年,与次级贷款有关的金融产品总额高达8万亿美元,是抵押贷款的5倍。与此同时,为了防止经济出现过热,美联储自2004年6月起两年内连续17次调高基准利率,最终刺破了房地产泡沫。次贷危机爆发初期,美股的下跌相对温和;此后危机逐渐蔓延,特别是到了2008年9月,“两房”被接管,雷曼兄弟破产,美林证券被收购,AIG接受救助,标志着全球金融体系开始崩溃,进而严重影响了实体经济。美股自此之后开始加速下跌。

对经济的冲击:主要体现在股市功能的丧失。2008年金融危机造成了全球经济的衰退。美国GDP自2008年三季度开始连续一年负增长;中国经济也受到较大冲击,GDP增速由2008年二季度的10.9%降至2009年三季度的6.4%。全球经济受到的影响主要源自金融体系功能的丧失,导致信贷紧缩,企业资金链断裂,居民收入和财富缩水使消费需求萎缩。这其中,美股大跌也使美股的投融资功能失调。

(乔国荣为川财证券研究所研究员,毛婧宁为中证资本市场运行统计监测中心市场分析部研究员)

发表评论