全市场权威债务、杠杆数据解读

只有债务周期不会说谎!

核心观点

在过去的5周时间里(3月2日发布1月全社会债务数据综述以来),国内继续股债双牛,金融市场的整体表现继续强于我们的预期。整体观察中国国家资产负债表,3月负债端或基本平稳,金融市场的强劲表现,可能仍旧更多来自于实体经济走弱释放出更多的剩余流动性,如果4月实体经济不继续走弱,那么4月金融市场的剩余流动性将转而收敛。两会公布的政策目标以及截至目前的金融数据,均验证了我们此前对于中国国家资产负债表边际收缩的判断。金融市场面临的最大宏观因素是剩余流动性收缩,资金追逐、拥抱确定性,配置的主线是两极分化的哑铃型策略,但两端并不对称,大的基座是配置产生的稳定收益,小的头部是通过承担高风险获取的高收益。具体而言,股债性价比偏向债券,债券是大的基座,股票是小的头部;股票的配置策略是红利加成长,高分红是大的基座,成长是小的头部;债券的配置策略是久期加信用下沉,久期产生的高票息是大的基座,信用下沉是小的头部。目前市场来到了一个比较尴尬的位置,各期限利率均处于我们预测的区间下沿附近,向上的概率大于向下,而在缩表周期下,股债性价比偏向权益的幅度有限,风格上近期有所摆动,但中期价值重回相对占优的概率更高。

负债端来看,2月实体部门负债增速录得10.2%,低于前值10.6%;结构上看,家庭、政府、非金融企业三大实体部门负债增速全面低于前值,2月非金融企业中长期贷款余额增速基本平稳,我们认为未来趋于下行的概率更高。预计3月政府部门负债增速继续下行至11.4%附近,受此影响实体部门负债增速基本稳定在10.2%附近。两会给出全年财政目标:赤字4.06万亿(地方0.72万亿、中央3.34万亿),地方政府专项债3.9万亿,特别国债1万亿。按此匡算,年末政府部门负债增速约为9.9%%,年末实体部门负债增速降至9.5%附近。我们目前认为,稳定宏观杠杆率的目标没有动摇,未来实体部门负债增速仍趋于下行,向名义经济增速靠拢。货币政策方面,2月,我们衡量货币政策的三大数量型指标——基础货币余额增速、金融机构负债增速、超额备付金率——两升一降(金融机构负债增速下降),我们认为2月货币政策边际上或略有松弛。金融机构负债增速自2018年初金融去杠杆结束后,连续9个月(2023年6月-2024年2月)超过实体部门负债增速,在金融让利实体的政策环境下,上述情况很难延续。2024年2月金融机构负债增速已降至10.5%,预计3月金融机构负债增速或能降至实体部门下方。综合来看,货币配合财政,在政府部门负债增速下行前提下,预计今年货币政策区间震荡,整体保持中性。具体而言,一年期国债收益率的下沿约为1.7%,中枢约为1.9%,2月20日LPR非对称降息后,下调期限利差中枢预估至60个基点,对应十债收益率下沿约为2.3%,三十年和十年国债利差最窄约在10个基点,对应三十年国债收益率下沿约为2.4%。

资产端来看,1-2月合计,物量数据较12月略有走弱,符合预期。我们倾向于认为,本轮下行周期基本在4个月左右(2023年12月-2024年3月),重点关注4月实际产出能否不再走弱。两会给出全年实际经济增速目标在5%左右,按照赤字和赤字率(3%)倒推,全年名义经济增速目标在7.4%。我们认为基数效应消除后,今年实际经济增速很难超过去年(5.2%),预计在4.5-5.0%之间,但GDP平减指数有望在去年负数(-0.5%)的基础上转正,预计在0.5左右。对应今年名义经济增速在5%左右,高于去年的(4.6%)。我们目前认为,未来1-2年中国实际经济增长中枢在4-5%之间,对应名义经济增长中枢在6-7%之间。通胀方面,在负债收敛和实体经济平稳的组合下,有望震荡温和回落。

风险提示

1、宏观经济变化超预期

2、政策超预期宽松

3、剩余流动性持续大幅扩张

4、资产价格走势预测与实际形成偏差。

正文内容

2月全社会债务数据综述

中国货币政策方面,2月,我们衡量货币政策的三大数量型指标——基础货币余额增速、金融机构负债增速、超额备付金率——两升一降(金融机构负债增速下降),我们认为2月货币政策边际上或略有松弛。金融机构负债增速自2018年初金融去杠杆结束后,连续9个月(2023年6月-2024年2月)超过实体部门负债增速,在金融让利实体的政策环境下,上述情况很难延续。2024年2月金融机构负债增速已降至10.5%,预计3月金融机构负债增速或能降至实体部门下方。综合来看,货币配合财政,在政府部门负债增速下行前提下,预计今年货币政策区间震荡,整体保持中性。

实体部门方面,2月实体部门负债增速录得10.2%,低于前值10.6%;结构上看,家庭、政府、非金融企业三大实体部门负债增速全面低于前值,2月非金融企业中长期贷款余额增速基本平稳,我们认为未来趋于下行的概率更高。2月国内商品价格环比下跌、国际商品价格环比上升,以CPI和PPI同比增速衡量,2月整体抬升。1-2月合计来看,物量数据较12月略有走弱,考虑到基数影响,1月反弹,2月则有较大幅度走弱。合并来看,2月金融市场对应的剩余流动性或有所增加。我们认为中国经济已经进入窄幅震荡期,未来1-2年中国实际经济增长中枢在4-5%之间,对应名义经济增长中枢在6-7%之间。预计未来实体部门负债增速会趋于下行,按照稳定宏观杠杆率的目标向名义GDP增速靠拢。分部门来看,非金融企业负债增速2月录得11.3%,低于前值11.5%,中长期贷款余额增速稳定在15.0%。2月家庭部门负债增速录得5.4%,低于前值6.4%,后续家庭部门负债增速或在6%左右窄幅震荡,对应房地产亦整体平稳。2月政府部门负债增速录得12.0%,低于前值12.4%;政府存款余额同比增速亦有下行,合并来看2月财政边际上有所收敛,但力度小于负债端显示的情况。从现有高频数据上看,3月政府部门负债增速继续下行至11.4%附近,受此影响实体部门负债增速基本稳定在10.2%附近。后续实体部门负债增速大概率继续震荡下行,如果实际产出不进一步走弱,金融市场对应的剩余流动性很难有明显改善。

海外方面,2月美国国债余额同比增速录得9.6%,高于前值8.7%;财政存款减少978亿美元至7677亿美元。2022年11月底,美国国债余额已经上升至债务上限31.4万亿美元附近。美国时间2023年6月3日,美国总统拜登签署了一项关于联邦政府债务上限和预算的法案,暂时避免美国政府陷入债务违约。该法案规定,联邦政府债务上限将暂缓生效至2025年年初,2024财年和2025财年预算将被限制。随后的美国国债余额开始有所上升,目前升至34.6万亿附近。预计今年美国的实际经济增速转头回落,通胀亦继续下行,合并来看美国名义经济增速下降;美国实体部门负债增速在2023年四季度小幅上升至5.0%,预计后续将稳中略降,按照稳定宏观杠杆率的目标,向2011年以后4%左右的名义经济增长中枢回归。中国和其他新兴方面,预计2022年底有望形成阶段性经济底部,随后开始恢复;这意味着商品供给开始恢复,对应大宗商品价格(以CRB现货综合指数和南华综合指数衡量)或能在2023年1月底附近形成顶部(类似于2022年5月附近的情况)。后续除非有供给端冲击,大宗商品价格将趋于下行,下行幅度取决于供给的恢复,从目前来看,供给的恢复应比较温和,对应本轮通胀下行将是一个漫长和温和的过程。2023年7、8月份,国内外商品价格均突破了1月的高点,我们认为这应该主要与当期中美负债的扩张有关,应很难持续。2011年之后的长周期逻辑未变,即全球进入到边际收益递减的大周期,美国表现相对平稳,全球资金涌入美国,对美元和美国各类资产构成支撑,因此无需对美元过度悲观。具体到人民币汇率方面,2011年之后,中美经济增速缺口闭合,人民币汇率升值大多与国内货币政策收紧有关,在货币政策逐步回归中性后,人民币仍存在贬值压力。2024年3月的议息会议已无太多新意,2024年大概率进入降息周期,我们维持原有观点,无论从联储声明、经济数据预估还是市场反应,我们认为联储货币政策收紧对市场冲击最为严重的时候(2022年9-10月)已经过去。剩下的就是等待通胀向目标回归,并祈祷不发生新的供给冲击。

(一)全社会债务情况

我们测算的数据显示,截至2月末,中国全社会总债务余额444.1万亿,同比增长10.3%,前值增长11.1%。

分结构来看,2月末,金融机构(同业)债务余额84.6万亿,同比增长10.7%,前值同比增长13.3%。

2月末,实体部门(家庭、政府、非金融企业)债务余额359.5万亿,同比增长10.2%,前值增长10.6%。

具体来看,2月末,家庭债务余额78.7万亿,同比增长5.4%,前值同比增长6.4%;其中中长期贷款余额同比增长4.9%,前值5.2%,短期贷款余额同比增长7.8%,前值11.1%。后续家庭部门负债增速或在6%左右窄幅震荡,对应房地产边亦整体平稳。2月末,政府债务余额96.3万亿,同比增长12.0%,前值12.4%;现有高频数据显示,3月政府部门负债增速将继续下行。2月末,非金融企业债务余额184.6万亿,同比增长11.3%,前值11.5%。从结构上来看,贷款余额增速下降;中长期贷款余额增速稳定在15.0%,短期贷款、票据、信用债、非标(信托贷款、委托贷款、未贴现票据)余额增速均有不同程度下降。2月PPI同比增速继续小幅回落,我们预计其未来或低位震荡,虽然底部在 2023 年 6 月探明,但何时拐头持续上行暂不明确,后续非金融企业融资意愿是否能主动持续改善尚有待观察。

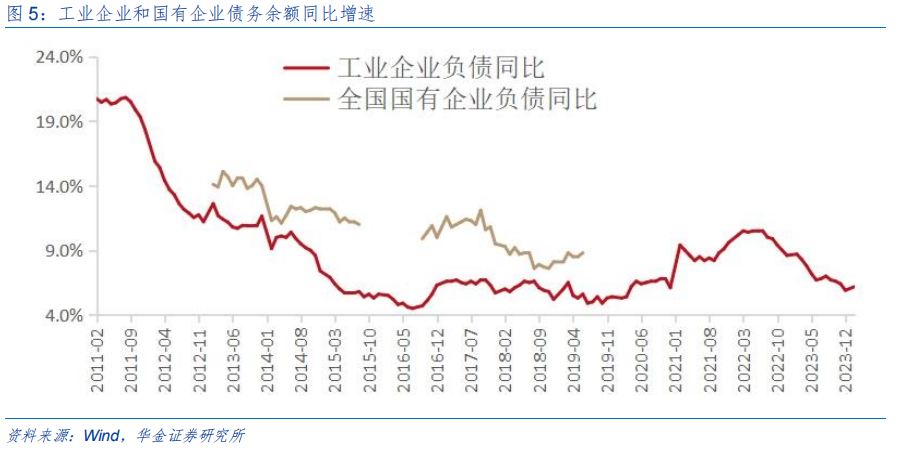

在分析非金融企业时,我们建议将其分解为两个部分:一是市场化程度比较高的部分,可以用工业企业数据进行较好的拟合;二是市场化程度较低的部分,即负债对于盈利的反应相对僵化,可以用国有企业数据进行的拟合。数据显示,1-2月工业企业利润同比增长10.2%,12月同比增长16.8%;工业企业利润率处于2011年以来较低水平(仅好于2020和2023年同期),毛利率处于2011年以来较低水平(好于2014-2017年同期);资产周转率处于历史最低水平(仅好于2020年)。从负债的角度,2月工业企业负债余额同比增长6.2%,高于前值5.9%,与我们对于未来1-2年中国名义经济增速中枢的判断(6-7%)已经比较接近。我们倾向于认为,未来一段时间,PPI同比增速或在低位区间震荡,后续负债增速或亦逐步转入区间震荡状态。国有企业方面,1-2月利润同比增长0.3%,12月同比增长10.7%。

(二)金融机构资产负债详解

我们对第一部分中金融机构的债务口径进行拓展,截止2月末,广义金融机构债务余额150.3万亿,同比增长10.5%,低于前值11.6%。其中,银行债务余额121.6万亿,同比增长10.3%,前值11.5%。分结构来看,各科目余额同比增速涨跌互现;对央行负债同比下降至20.2%,前值同比增长29.6%,这和央行资产端对其他存款性公司债权的表现相同。非银金融机构债务余额28.8万亿,同比增长11.2%,前值12.0%,银行资产端对金融机构债权余额增速则有所下降。

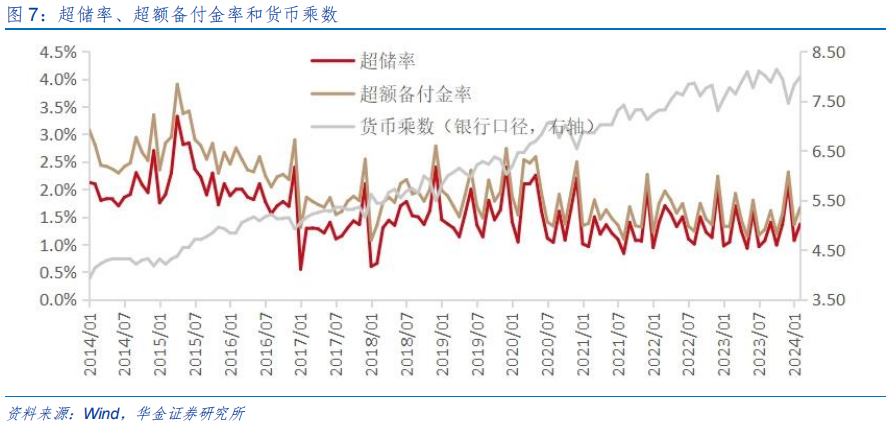

我们再来看金融机构的资产端,一般而言,在流动性资产充裕背景下的去杠杆称之为主动去杠杆,对应流动性边际松弛;在流动性资产紧张背景下的去杠杆称之为被动去杠杆,对应流动性边际收紧。对于银行而言,我们认为,观察流动性资产充裕与否的关键指标是超额备付金率,其与货币乘数基本保持负向相关关系(除降准形成的干扰之外)。2月银行超额备付金率录得1.7%,前值1.4%;2月货币乘数录得7.99,前值7.83。综合来看,2月,我们衡量货币政策的三大数量型指标——基础货币余额增速、金融机构负债增速、超额备付金率——两升一降(金融机构负债增速下降),我们认为2月货币政策边际上或略有松弛。金融机构负债增速自2018年初金融去杠杆结束后,连续9个月(2023年6月-2024年2月)超过实体部门负债增速,在金融让利实体的政策环境下,上述情况很难延续。2024年2月金融机构负债增速已降至10.5%,预计3月金融机构负债增速或能降至实体部门下方。综合来看,货币配合财政,在政府部门负债增速下行前提下,预计今年货币政策区间震荡,整体保持中性。根据现有数据,3月公开市场操作净回笼6150亿,去年同期净回笼4450亿,结合其他数据来看,3月货币政策边际上或很难继续松弛。

对于非银金融机构而言,我们认为,观察流动性资产充裕与否的关键指标是其存款余额的同比增速。我们在这里选取计入M2的非银金融机构存款,数据显示,2月该数据同比增长12.6%,高于前值6.3%,结合负债数据,我们认为2月非银金融机构流动性压力边际上或整体平稳。

从基础货币供给的角度来看,2月末其余额同比增长5.8%,前值同比增长4.8%。

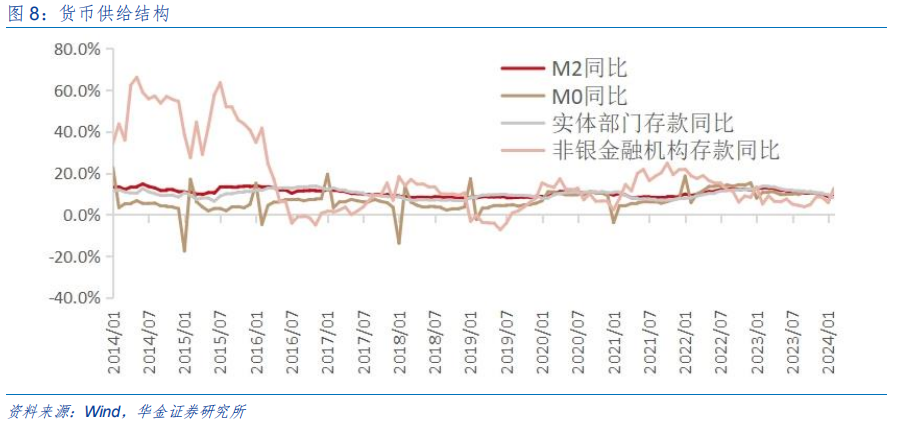

此外,根据标准M2的定义,即四部门(家庭、政府、金融机构、非金融企业)持有的可动用的现金和存款,我们构建了新的广义货币供给指标(NM2),数据显示,其与M2的走势相似,但2017年以来绝对水平更低,反映了金融去杠杆力度更大的影响。不过,2018年7-12月,上述情况略有逆转,对应实体部门转而成为去杠杆的重点。2019年以来,政府逐步带动实体部门增加杠杆,货币整体中性,抑制金融杠杆。在2020年3-5月,上述情况发生逆转,金融机构加杠杆的速度超过实体。在2020年6月以来政策的调控下,NM2持续表现偏弱,2022年2-4月,与针对疫情的放松有关,NM2同比增速连续高于M2。2022年5月,上述情况出现逆转,NM2同比增速稳定在10.9%,与前值持平,低于同期M2同比增速(11.1%),这也对应着货币政策在5月出现边际收敛。2022年7月以来,NM2同比增速在3月首度超过M2同比增速,2月NM2同比增速回升至8.8%,略高于同期M2同比增速(8.7%)。我们相信按照金融让利实体的思路,NM2同比增速后续大概率还是会低于M2同比增速。

(三)资产配置

整体观察中国国家资产负债表,3月负债端或基本平稳,金融市场的强劲表现,可能仍旧更多来自于实体经济走弱释放出更多的剩余流动性,如果4月实体经济不继续走弱,那么4月金融市场的剩余流动性将转而收敛。两会公布的政策目标以及截至目前的金融数据,均验证了我们此前对于中国国家资产负债表边际收缩的判断。金融市场面临的最大宏观因素是剩余流动性收缩,资金追逐、拥抱确定性,配置的主线是两极分化的哑铃型策略,但两端并不对称,大的基座是配置产生的稳定收益,小的头部是通过承担高风险获取的高收益。具体而言,股债性价比偏向债券,债券是大的基座,股票是小的头部;股票的配置策略是红利加成长,高分红是大的基座,成长是小的头部;债券的配置策略是久期加信用下沉,久期产生的高票息是大的基座,信用下沉是小的头部。目前市场来到了一个比较尴尬的位置,各期限利率均处于我们预测的区间下沿附近,向上的概率大于向下,而在缩表周期下,股债性价比偏向权益的幅度有限,风格上近期有所摆动,但中期价值重回相对占优的概率更高。

2月,银行债券投资余额同比增速录得11.8%,低于前值12.5%,资产余额增速亦有所下降。

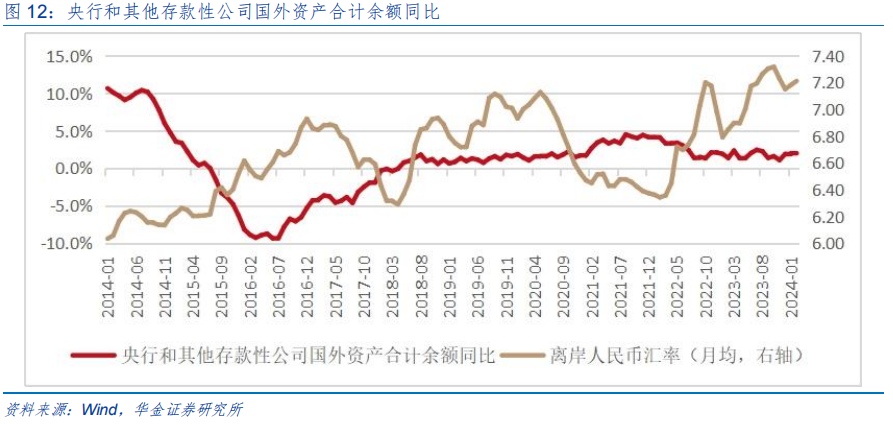

央行和银行合计国外资产余额增速2月录得2.1%,前值2.0%,中美十债收益率倒挂幅度继续走阔。2月美国国债余额同比增速录得9.6%,高于前值8.7%;财政存款减少978亿美元至7677亿美元。2022年11月底,美国国债余额已经上升至债务上限31.4万亿美元附近。美国时间2023年6月3日,美国总统拜登签署了一项关于联邦政府债务上限和预算的法案,暂时避免美国政府陷入债务违约。该法案规定,联邦政府债务上限将暂缓生效至2025年年初,2024财年和2025财年预算将被限制。随后的美国国债余额开始有所上升,目前升至34.6万亿附近。预计今年美国的实际经济增速转头回落,通胀亦继续下行,合并来看美国名义经济增速下降;美国实体部门负债增速在2023年四季度小幅上升至5.0%,预计后续将稳中略降,按照稳定宏观杠杆率的目标,向2011年以后4%左右的名义经济增长中枢回归。中国和其他新兴方面,预计2022年底有望形成阶段性经济底部,随后开始恢复;这意味着商品供给开始恢复,对应大宗商品价格(以CRB现货综合指数和南华综合指数衡量)或能在2023年1月底附近形成顶部(类似于2022年5月附近的情况)。后续除非有供给端冲击,大宗商品价格将趋于下行,下行幅度取决于供给的恢复,从目前来看,供给的恢复应比较温和,对应本轮通胀下行将是一个漫长和温和的过程。2023年7、8月份,国内外商品价格均突破了1月的高点,我们认为这应该主要与当期中美负债的扩张有关,应很难持续。2011年之后的长周期逻辑未变,即全球进入到边际收益递减的大周期,美国表现相对平稳,全球资金涌入美国,对美元和美国各类资产构成支撑,因此无需对美元过度悲观。具体到人民币汇率方面,2011年之后,中美经济增速缺口闭合,人民币汇率升值大多与国内货币政策收紧有关,在货币政策逐步回归中性后,人民币仍存在贬值压力。2024年3月的议息会议已无太多新意,2024年大概率进入降息周期,我们维持原有观点,无论从联储声明、经济数据预估还是市场反应,我们认为联储货币政策收紧对市场冲击最为严重的时候(2022年9-10月)已经过去。剩下的就是等待通胀向目标回归,并祈祷不发生新的供给冲击。

罗云峰 | 固收首席分析师

华金证券固收首席分析师。南开大学经济学学士、硕士、博士,中共中央党校政治学博士后。先后就职于国家发展改革委系统和多家券商研究所,政、学、商三界逾10年宏观固收研究经验。2020年新财富宏观经济入围,2019-2021年万德宏观经济第一名,2020年21世纪金牌分析师宏观经济第四名,2020年“远见杯”中国经济年度预测第一名,2020年亚洲本币债券最佳卖方从业人员。

报告发布机构:华金证券

分析师:罗云峰

分析师执业编号:S0910523010001

邮箱:luoyunfeng@huajinsc.cn

本公司具备证券投资咨询业务资格的说明:

华金证券股份有限公司(以下简称“本公司”)经中国证券监督管理委员会核准,取得证券投资咨询业务许可。本公司及其投资咨 询人员可以为证券投资人或客户提供证券投资分析、预测或者建议等直接或间接的有偿咨询服务。发布证券研究报告,是证券投资咨询 业务的一种基本形式,本公司可以对证券及证券相关产品的价值、市场走势或者相关影响因素进行分析,形成证券估值、投资评级等投 资分析意见,制作证券研究报告,并向本公司的客户发布。

发表评论